.

.

СЕГОДНЯ:

.

.

.

Главное

.

СВЯЗАННЫЕ МАТЕРИАЛЫ

31 марта 2014 года 17:39

Тосунян: "Нынешние испытания - шанс поменять надзор"

РИА Новости, Владимир Астапкович

Надзор становится все неподъемнее для небольших банков. Происходит расслоение системы на получающих рекордную прибыль и влачащих жалкое существование. Отсюда дефицит банковских услуг и рост их стоимости, уверен глава Ассоциации российских банков Гарегин Тосунян

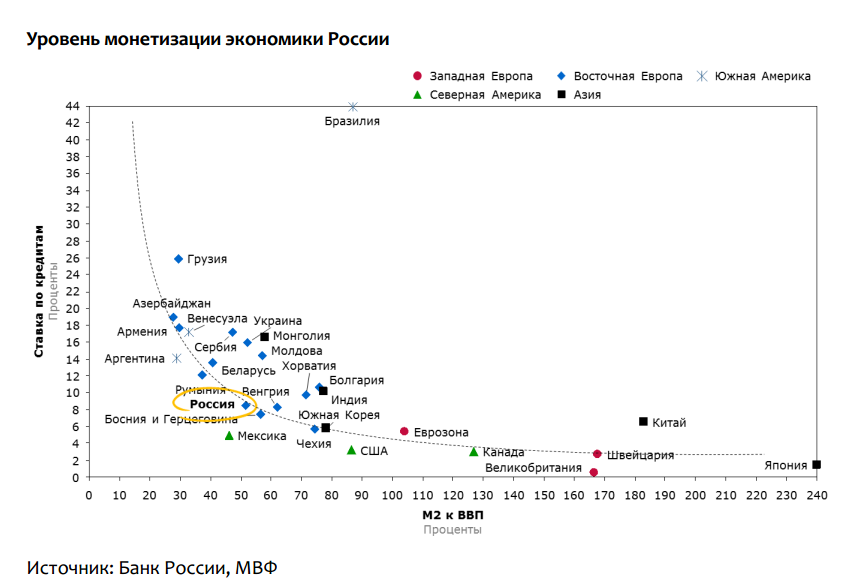

Москва. 31 марта. FINMARKET.RU - Стагнация в экономике и обострение политического противостояния с Западом дают шанс для радикального снижения административной нагрузки на небольшие банки, считает глава АРБ Гарегин Тосунян. В общении с журналистами накануне XXV съезда возглавляемой им организации, он сказал, что у Центробанка есть все возможности существенно снизить кредитные ставки на рынке.

"По вопросу процентных ставок по кредитам оптимизм пока черпать неоткуда. Но, бывают ситуации, которые заставляют мобилизовать ресурсы, помогают преодолеть возникающие сложности. Может быть, господь и посылает нам нынешние испытания, чтобы мы сели вместе с регуляторами, политиками, судебными органами, правоохранителями и подумали, как вырваться на другой уровень.

Не надо избыточно давить на капитал банков, предпринимать такой широкий спектр мер регуляторного воздействия, когда надо находить источники фондирования, способы снижения стоимости ресурсов.

Должно быть рефинансирование под инвестиционные проекты (о такой возможности говорила глава ЦБ Эльвира Набиуллина на Биржевом форуме. Правда, емкость этого инструмента она оценивала не очень высоко – "Финмаркет"). Других источников мы не видим. Причем, рефинансирование должно проводиться по ставкам ниже ключевой.

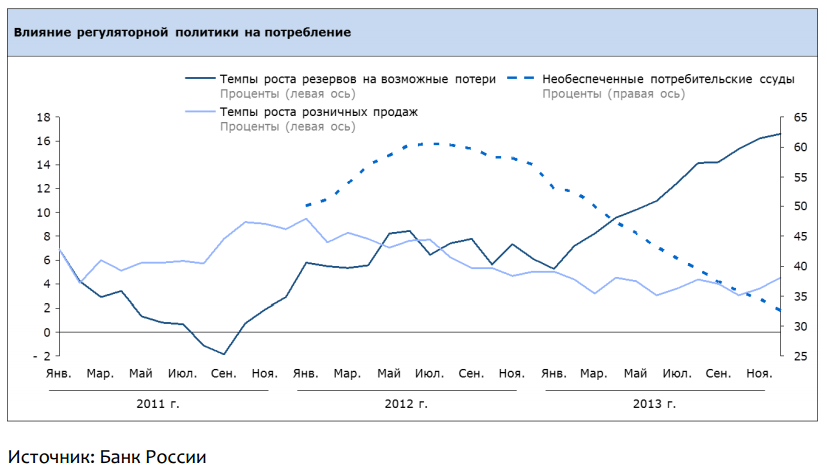

Более сдержанную политику надо проводить в отношении резервирования. Чрезмерное резервирование, может быть, способствует стабилизации рынка, но сдерживает потребкредитование, которое выступало в последние годы основным драйвером экономического роста. В условиях стагнации и риска рецессии надо регуляторные меры использовать более целенаправленно на узкий сегмент недобросовестных участников, а не на всю систему в целом.

До сих пор не решен вопрос по долгосрочным (так называемым, безотзывным – "Финмаркет") вкладам, которые мог бы стать инструментом длинного фондирования.

Мы предлагали в мае прошлого года шире использовать инструменты рефинансирования за счет источников Минфина и ЦБ. Но в результате мы получили от Минфина предложение сузить круг банков, допускаемых к (временно свободным – "Финмаркет") бюджетным средствам и деньгам госкорпораций.

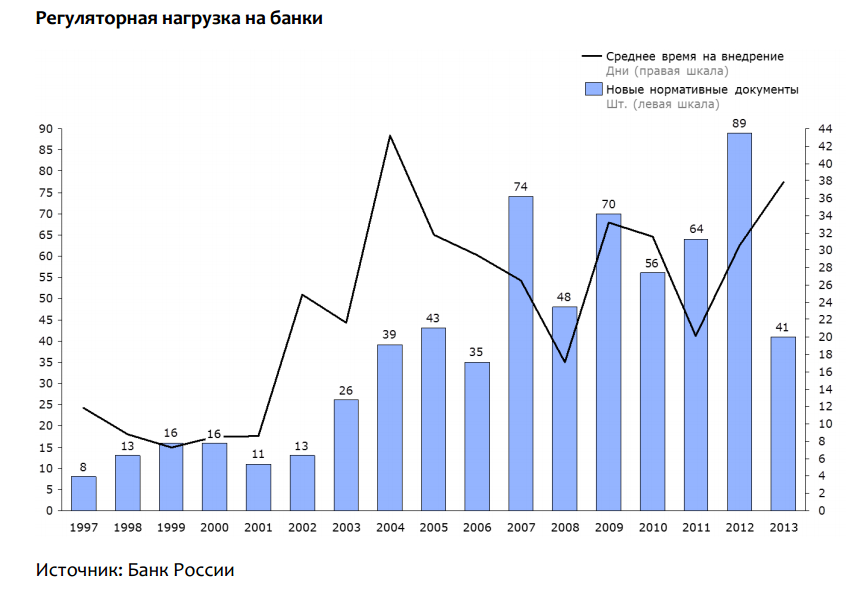

Надо пересмотреть парадигму надзорного регулирования. Отзыв лицензии должен быть самой крайней формой надзорной регуляторной деятельности с обязательной передачей клиентуры, и не только физлиц, другим банкам. В основном должны использоваться превентивные меры. Приходи раньше, когда дыры в капитале еще нет.

Разговоры о достаточном количестве банков – от лукавого. В Германии отнюдь не 250 банков, как у нас иногда говорят, а 1885; в Австрии - 741 банк; в Италии - 714, в Польше - 692 банка. В России есть дефицит нашей услуги, есть масса спроса, поэтому дорогая стоимость продукта. Надеюсь, этап гонки повышения требований завершится.

Когда говорим о рекордной прибыли в банковской системе, надо посмотреть, на какую долю банков она приходится (о необходимости банкам активнее рекапитализироваться за счет собственных рекордных доходов говорил на Биржевом форуме министр финансов Антон Силуанов – "Финмаркет"). К сожалению, расслоение у нас происходит не только среди населения, но и банков. Мы предлагали рекапитализировать прибыль до налогообложения, чтобы позволить всем участникам наращивать капитал пропорционально заработанной прибыли. Эти деньги никуда не пропадают, а уходят в экономику через кредитование. У небольших банков таких возможностей меньше, чем у крупных. Но представители крупных банков говорят, что им это не нужно. У нас больше любят слияния и поглощения, то есть капитализацию через укрупнение.

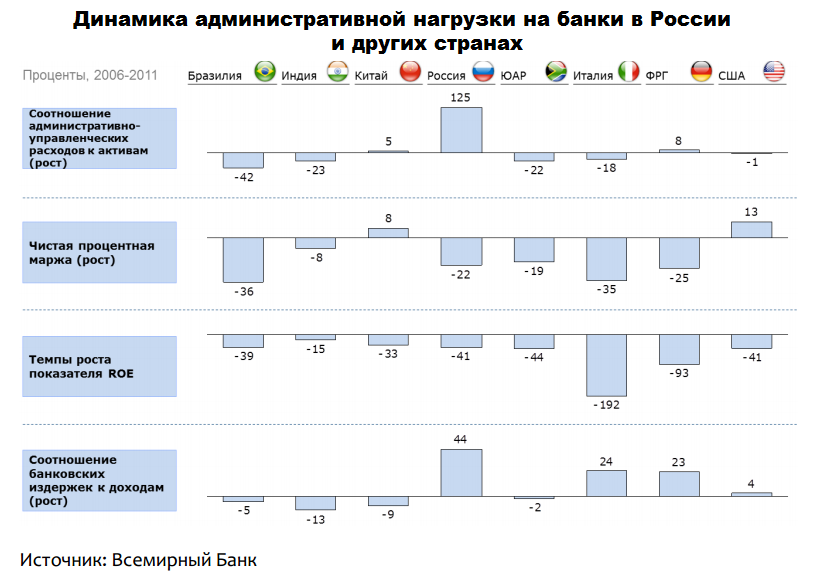

Чем меньше банки, тем более тяжелым бременем на них ложатся расходы. Показатель расходов к доходам за 5 лет увеличился на 44%; в других странах БРИК он сократился на 9%. Норма рентабельности капитала у нас тоже серьезно уступает развитым и развивающимся странам. У нас уровень рентабельности капитала сократился за пять лет на 41%. В других странах БРИК она тоже сократилась, но на 20%. Государство может стимулировать капитализацию банков за счет сокращения их расходов.

В стране нашего масштаба должна быть национальная платежная система, даже не для преодоления возможных рисков, связанных с международными запретами. Я сторонник альтернативности и конкуренции. Но должно быть выгодно работать в рублевой зоне через свою, а не внешнюю платежную систему. Она должны быть экономнее, эффективнее".

Опубликовано Финмаркет

.

Материалы по теме

- Силуанов: "Все должны поджиматься, это трехлетка экономии"

- "Коммерсант": контрольно-надзорная система сменит дизайн

- 25 супернадежных: каким банкам не дадут упасть

- ММВА: нажим ЦБ на частные банки грозит паникой и кризисом

- ЦБ отправит комиссаров во все крупные банки

- Исаев, АСВ: мы справимся с рябью, но не со штормом

- ЦБ отправил комиссаров в 3 крупных банка

- Бомба с часовым механизмом: что ждет российские банки

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.

ПОДПИСКА НА РАССЫЛКУ АНАЛИТИКИ ФИНМАРКЕТ:

.

.