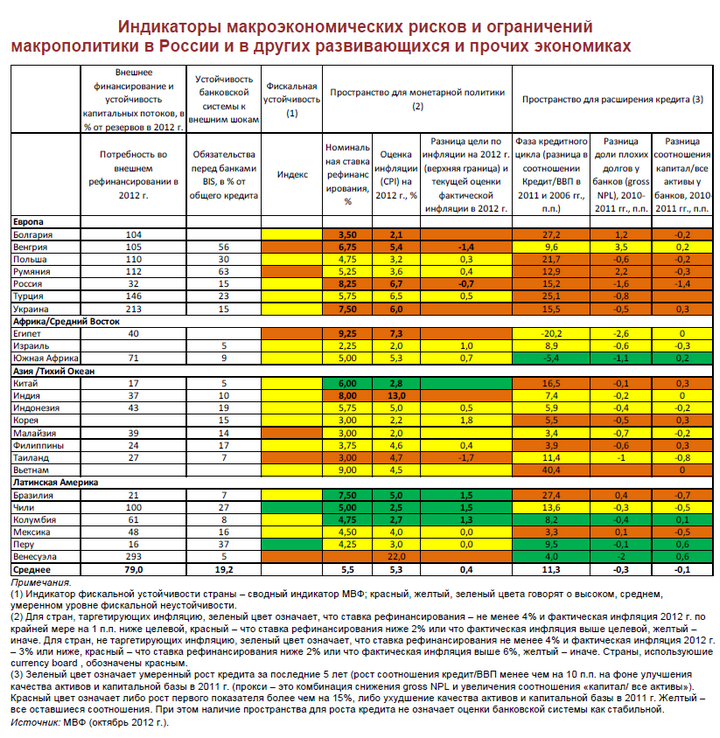

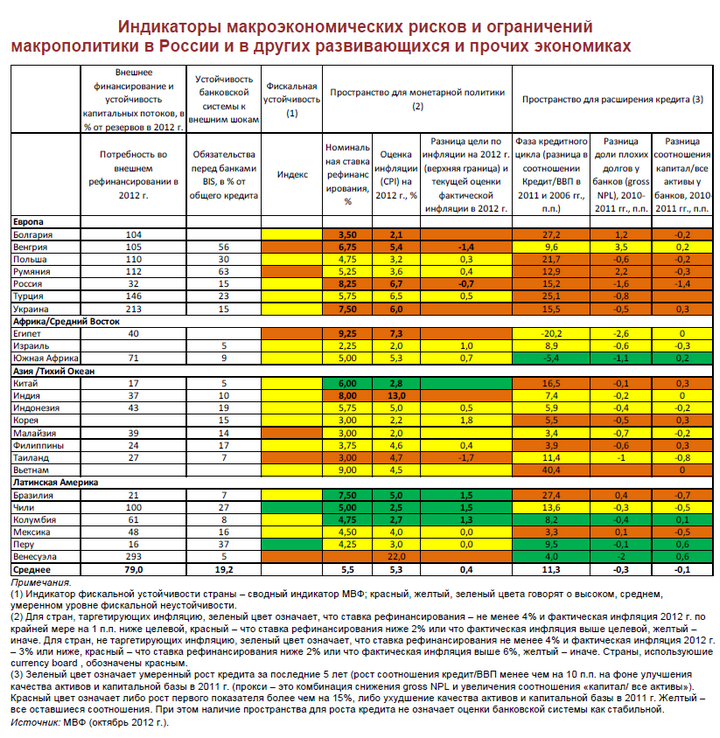

Москва. 9 ноября. FINMARKET.RU - Антикризисная политика российского правительства явно уступает действиям других развивающихся стран. Такой вывод сделали экономисты Центра развития ВШЭ на основании свежих исследований МВФ и Центра международного промышленного сотрудничества (UNIDO).

Российские чиновники, как генералы, готовятся к прошлой войне. Страна и ее бюджетная система неплохо подготовлена к кризису типа того, что случился в конце 2008 года. Но вот к вялотекущему замедлению и обострению конкуренции в мировой экономике, страна не готова.

Большая часть правительств осознает, что новый кризис — это структурная проблема. С одной стороны, они стремятся защититься от внешних рисков, с другой – пытаются найти новые драйверы и перестроить структуру экономики так, чтобы придать ей большую устойчивость при сохранении приемлемых темпов роста.

Все текущие затраты бюджетов при этом должны по возможности иметь долгосрочный эффект, но при сохранении краткосрочной макроэкономической стабильности, обобщил международную практику экономист ЦР ВШЭ Валерий Миронов.

Экономист напоминает рекомендацию МВФ развитым странам: удержаться на тонкой грани укрепления госфинансов, избегая при этом чрезмерного прекращения бюджетной поддержки все еще не окрепшего восстановления экономики".

У нас же "при разработке мер экономической политики часто превалируют крайние и экстремальные подходы", считает Миронов.

Российское правительство впало в крайность этим летом — резко ограничило бюджетные расходы, введя "бюджетное правило", которое не позволяет финансировать текущие нужды из нефтяных сверхдоходов. Это еще больше подорвет инвестиционный спрос и развитие человеческого капитала.

Анализируя опыт развивающихся стран за последние 20 лет

по преодолению кризисов, эксперты МВФ пришли к выводу, что:

- низкая инфляция удлиняла период быстрого роста экономики уже после наступления кризиса почти на 50%,

- а вот увеличение валютных резервов на 10% ВВП – только на 9%;

- низкий уровень суверенного долга вообще не оказывал влияния на длительность фазы роста экономики в кризис;

- значимо удлиняли сопротивляемость экономики шаги по снижению неравенства в доходах (экстремально высокого в России). Среди приоритетов российского правительства борьбы с неравенством нет, отмечает Миронов.

Правда, традиционные российские козыри могут помочь

при восстановлении после кризиса. Но все остальные карты для сокращения продолжительности кризиса у нас слабые. Ускорить восстановление, согласно исследованию МВФ, могут:

- низкий уровень госдолга к ВВП;

- внешнеторговая открытость.

- Напротив, финансовая открытость экономик этому может препятствовать.

Что касается

структурной политики, призванной бороться с долгим "кризисом конкурентоспособности", то тут у России дела совсем плохи.

Из всех наших мер, соответствующих этим целям, Миронов отмечает только две:

- вступление России в ВТО,

- пакет дорожных карт Агентства стратегических инициатив (АСИ), нацеленных на улучшение инвестиционного климата и снятие административных барьеров.

Но и проекты АСИ могут "повиснуть в воздухе, не будучи согласованными с планами бизнеса (который сам по себе) и спорным проектом трехлетнего федерального бюджета, в котором заморожены расходы на человеческий капитал", пишет Миронов.

Новая промышленная политика должна базироваться на рыночных принципах:

- объектами господдержки должны быть абсолютно новые отрасли,

- для них должны быть установлены четкие количественно выраженные критерии успеха (неудачи), при достижении (провале) которых всякая поддержка прекращается;

- поддерживаемые сектора должны иметь ярко выраженный демонстрационный эффект и оказывать положительное влияние на остальную экономику;

- поддержка должна оказываться на всех уровнях, а не только группам системообразующих предприятий ("если это действительно политика и не банальный распил");

- на макроуровне должен быть не только относительно стабильный валютный курс, поддержка рынка труда и инноваций, но и незыблемая стабильность прав собственности, "которой так не хватает России".

По совокупности всех этих факторов Россия подготовлена к кризису хуже других стран БРИК, считает Миронов.

Ярослав Лисоволик, главный экономист Deutsche Bank

Ярослав Лисоволик, главный экономист Deutsche Bank

"Основной акцент действий правительства был направлен на подготовку к возможной второй волне кризиса.

- К ней была подготовлена бюджетная система, в том числе было введено нового бюджетного правила.

- Были предприняты меры по обеспечению возможности ЦБ по оперативному снабжению банковского сектора ликвидностью.

Пока предпринятые правительством меры были защитного характера: они готовили экономику к кризису, а не к развитию. Далеко идущих структурных реформ, которые могли бы способствовать большему экономическому росту, мы не увидели.

Чтобы снизить вмешательство государства в экономику, возможно, следует пойти на более решительное повышение тарифов. Пока наоборот, правительство пыталось сгладить негативное влияние кризисных явлений в мировой экономике на российский социальный сектор за счет использования бюджетных инструментов.

Одна из важных мер, способных содействовать структурной перестройке целых отраслей в средне- и долгосрочной перспективе, это вступление России в ВТО. Но одновременно были сделаны шаги, которые для ряда отраслей компенсировали эффект большей открытости. Например, введен утилизационный сбор в автомобилестроении".

Дмитрий Полевой, ING Банк

"Каких-то явных антикризисных мер в бюджете напрямую не предусмотрено, хотя ранее правительство упоминало о возможности резервирования части средств в бюджете этого и следующего года на случай непредвиденного ухудшения ситуации. Но по сравнению с суммами, потраченными в кризис 2008-2009 годов, это, конечно, крохи.

Возможности у бюджета стимулировать экономику сейчас заметно меньше: большая часть Резервного фонда была потрачена в кризис, расходы заметно выросли, поэтому свободы для маневра намного меньше. Ограничителем расходов должно стать и бюджетное правило, призванное снизить зависимость бюджета от сырьевых доходов. Однако после критики президентом проекта бюджета на 2013-2015 годы мы уже видели предложения как его можно обойти, по крайней мере, в части ненефтегазовых доходов.

В текущих условиях неопределенность относительно дальнейшего развития ситуации в экономике остается высокой. Пессимисты всегда говорят, что кризис вот-вот придет, а оптимисты называют более низкий рост "новой реальностью". Однако согласимся, что и бизнесу, и правительству неплохо иметь сценарий действий на случай нового кризиса.

Традиционно, первоисточником кризиса для России принято считать снижение цен на нефть. Это правда, но чувствительность роста экономики к динамике цен на нефть заметно снизилась, в том числе благодаря большей гибкости курса рубля. В случае падения цен на нефть рубль будет слабеть сильнее стремительнее, чем в 2008-2009 годах. Ослабление рубля с точки зрения населения – кризис, хотя для экономики и бюджета падение рубля позволит частично демпфировать негативный эффект от более низких цен на сырье.

Большая гибкость курса рубля - явная заслуга Центробанка. Заслуга же правительства в том, что оно не мешало ЦБ сконцентрироваться на инфляции, а не курсе рубля.

Не так негативно, как раньше, оцениваются последствия оттока капитала. Сейчас отток – это не только действительно "бегство" капитала, но и инвестиции наших компаний за рубеж, и погашение внешнего долга. Хотя устойчивый отток - это серьезная проблема для экономики.

Отрицательные темпы роста инвестиций - явное подтверждение того, что компании инвестировать внутри страны не спешат. Тревожным сигналом является и заметное торможение в промышленности.

Бизнес беспокоит нестабильность и сокращение спроса, сохранение госвмешательства в экономику, коррупция, плохой инвестклимат, неопределенность относительно ближайших шагов ЦБ в части базовых ставок. Здесь, кстати, со стороны Минэкономразвития и руководства Сбербанка уже звучала критика в части ответственности ЦБ за спад инвестиционной активности. Как эти риски оценивает ЦБ, мы можем увидеть сегодня, после его очередного заседания".

Александр Морозов, главный экономист HSBC по России

"Пока нет признаков решительного изменения ментальности нашей власти, рассчитывать больше чем на 2,5% роста ВВП в год нет оснований. "Нужно радикальное улучшение инвестиционного климата в стране. Но когда таможенная служба поставила вопрос: "Вам нужна либерализация или доходы в бюджет?", то однозначного ответа от правительства не получила".

Замедлению экономического роста будут способствовать усилия Центробанка России по охлаждению потребительского кредитования, темпы роста которого выглядят чрезмерными для медленно растущей российской экономики. В таких условиях всегда возникает опасность массовых дефолтов. С другой стороны, все последние годы именно рост покупательной активности граждан поддерживал достаточно быстрое восстановление экономики.

В следующем году сохранится большой отток капитала, но его масштабы не превысят $50-60 млрд. Как показывает статистика последних 15 лет, отток капитала из России – это правило, явление устойчивое, перманентное, а приток – исключение.

Ситуацию не изменит даже либерализация рынка облигаций федерального займа (ОФЗ). Они станут доступнее для иностранных инвесторов, и одновременно, менее доступными для наших – из-за предполагаемого ужесточения кредитно-денежной политики. Наши банки и так сталкиваются с дефицитом ликвидности. В итоге основными покупателями ОФЗ станут иностранные инвесторы, способные обеспечить приток в страну $20-25 млрд в 2013-2014 годах.

Отток капитала происходит на фоне роста внешнего долга коммерческого сектора. Чтобы перевесить такие темпы оттока капитала, компании должны увеличивать внешнюю задолженность еще более высокими темпами. Ни к чему хорошему это не приведет. ЦБ должен препятствовать сильному росту внешней задолженности компаний. Это значит, отток будет сохраняться.

Усилится такая составляющая оттока, как бегство капитала, то что ЦБ в платежном балансе относит к сомнительным операциям. Его масштабы составят $10-20 млрд.

Источником оттока служит не только прибыль компаний, но и действия населения. В этом году население показало себя мудрым инвестором, закупая валюту в тот момент, когда рубль был сильным. Эти операции в статистике ЦБ тоже считаются оттоком.

Постепенное ослабление валютного курса рубля в следующем году (HSBC ожидает, что к концу 2013 года доллар будет стоить 33,8 руб., евро – 47,6 руб.) будет способствовать накоплению населением валютных активов. Это будет фактор поддержания оттока капитала".

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.