- Для США было бы более естественно кредитовать мировую экономику, а не занимать у нее. Однако все испортили избыточные запасы сбережений, которые появились в мире: из-за них возник дефицит текущего счета США, а также значительно снизились ставки почти во всех странах мира.

- Избыточные сбережения в ряде развивающихся стран, в первую очередь, Китае заставили эти страны скупать активы в США, а не американские товары.

- В обмен развивающиеся страны продавали США свои товары и услуги, причем стоимость этих товаров и услуг по сравнению с американскими значительно снизилась.

- Выплаты граждан других стран гражданам США должны равняться выплатам граждан США гражданам других стран. Это означает, что торговый дефицит США фактически равен объему американских активов, которыми владеют иностранцы.

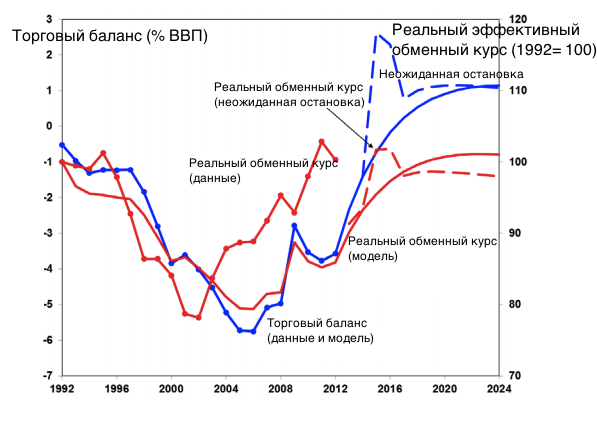

- Это сопровождалось ростом реального обменного курса доллара. Этот показатель учитывает номинальный курс валюты, а также инфляцию.

- С 1992 по 2002 годы реальный обменный курс доллара к корзине валют торговых партнеров США снизился: если взять принять за 100 реальный обменный курс доллара в 1992 году, то к 2002 году он снизился до 78,2.

- Это означает, что цены на товары и услуги в США выросли на 27,9% по сравнению с его торговыми партнерами. Или цены в остальном мире упали на 21,8% по сравнению с США.

- После 2002 года реальный курс начал расти, а курс доллара снижаться: к 2012 году он вырос до 100,3. С 2002 по 2012 годы курс доллара упал на 22,1%. Тогда же сократился дефицит текущего и торгового счетов.

- В мире есть две страны - США и остальной мир. Американские потребители работают, потребляют и копят, чтобы максимизировать свою полезность. Домохозяйства ограничены определенным уровнем дохода.

- Потребители могут копить или брать взаймы с помощью покупки или продажи облигаций.

- Американские компании, которые производят товары, услуги и строят, используют капитал, труд и ресурсы. Есть компании которые производят инвестиционные товары, которые на следующий год становятся основным капиталом.

- Правительство зарабатывает с помощью налогов и продажи облигаций, правительство тратит на выплату дохода по облигаций, а также на покупку товаров и услуг.

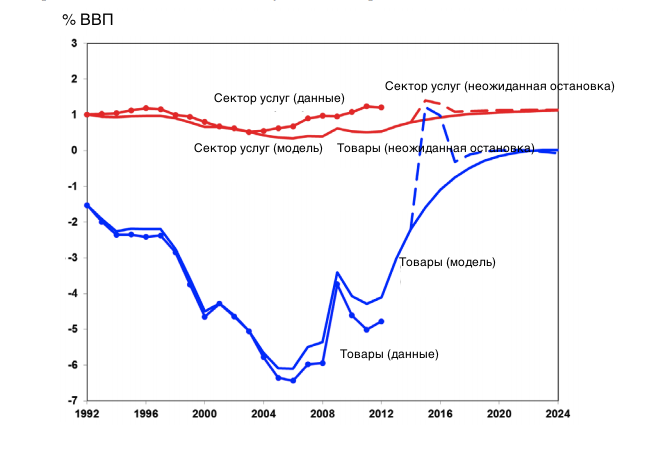

- Последний раз текущий счет США был сбалансирован в 1992 году. Тогда у США был значительный профицит при торговле услугами, зато был дефицит в торговле товарами.

- В США куда проще заменить американские товары товарами из других стран, чего не скажешь об услугах. При этом иностранные товары не являются совершенными субститутами для американских товаров.

- Модель экономики остального мира проще: фирмы используют одну и те уже технологию и труд, чтобы производить определенный набор товаров.

- Домохозяйства функционируют таким же образом как американские: они наслаждаются отдыхом, максимизируют свою полезность, а также готовы потреблять как товары, произведенные в США, так и произведенные в остальном мире.

- Домохозяйства могут копить или занимать, продавая или покупая казначейские облигации США.

- Именно решения домохозяйств в остальных странах мира, принятые в 1992-2012 годах, привели к той динамике платежного баланса и росту госдолга. Их избыточная склонность к накоплению привела к избытку средств. Фактически, если американцы выбирают тратить, то весь остальной мир предпочитает копить. При этом остальной мир копит, скупая гособлигации США.

- Это может быть связано с разными дисбалансами, например, с политикой по поддержанию низкой стоимости юаня китайскими властями. Активные заимствования американцев можно объяснить, например, политикой по стимулированию рынка ипотечного кредитования.

- Феномен избытка финансирования временный. По мере нормализации ситуации в мире постепенно нормализуются и процентные ставки, а это значит, что сойдет на нет фактор, которые приводит к высокому дефициту текущего счета США.

- Это означает, что проблемы с дисбалансом текущего счета будут рано или поздно устранены. Вопрос в том, как это произойдет: будет ли это мягкая и постепенная балансировка или произойдет внезапная остановка, вроде той, что описана выше.

- После 2012 года в мировой экономике начинается период сбалансированного роста при ставках 3%.

- В 2015-2016 годах случается кризис внезапной остановки финансирования. Эта остановка оказывается совершенно неожиданной для экономических агентов. Мир перестает покупать гособлигации США, но домохозяйства и правительства продолжают платить по гособлигациям по нынешним ставкам.

- Теперь доходность по новым облигациям полностью зависит от правительства США - иностранных заемщиков больше нет.

- Примерно такие кризисы часто случаются в развивающихся странах. Такой сценарий вполне вероятен и для США сегодня.

Новый кризис заставит забыть Великую рецессию и вспомнить Великую депрессию

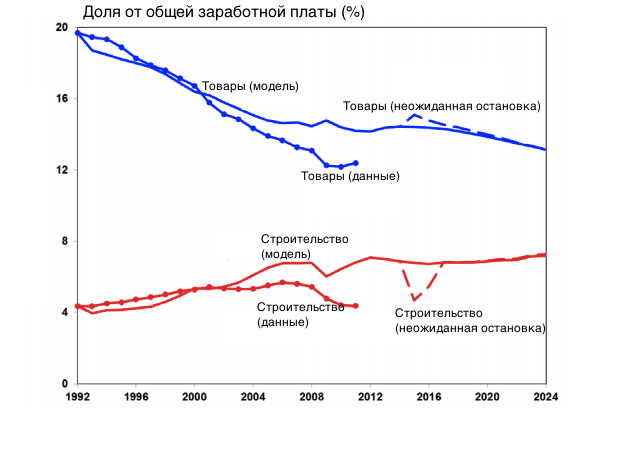

- Во время периода избытка сбережений происходит перераспределение рабочей силы между секторами экономики. В 1992 году рабочие, которые заняты в секторе по производству товаров, получали 19,7% доходов всех рабочих. К 2007 году их доля сократилась до 13,3%. Зато компенсации работникам строительства выросла с 4,4% до 5,6%.

- Из-за появления дисбалансов на рынке труда и и в структуре экономики неожиданная остановка внешнего финансирования будет иметь разрушительное влияние на американскую экономику.

- Чтобы расплатится по своим долгам, экспортный сектор США должен быть достаточно сильным.

- Реальный обменный курс США начнет снижаться, как только США и граждане страны начнут расплачиваться по своим долгам.

- Большая часть торгового профицита США будет сосредоточена в секторе услуг. Даже если производительность труда в секторе производства товаров будет расти быстрее, чем в секторе услуг, вряд ли занятость в секторе вернется на уровень 1992 года.

- Если же произойдет неожиданная остановка, то это будет разрушительным для экономики США. Наибольший удар придется на сектор строительства.

- Реальный ставки во время кризиса подскачут с нынешних 2,9% до 5,5% в 2015 году. Кризис для рынка труда и сектора недвижимости будет более серьезным, чем кризис 2008-2012 годов.

- В течение 20 лет американские потребители ни в чем себе не отказывали: у них были дешевые импортные товары и дешевые кредиты. Выигрыш потребителей составил порядка $689 млрд в валюте1992 года - 10,9% ВВП. В случае кризиса американские потребители потеряют 5,2% ВВП по сравнению с ситуацией, если бы никто и никогда не одолжил США ни цента.