.

.

СЕГОДНЯ:

.

.

.

Главное

.

СВЯЗАННЫЕ МАТЕРИАЛЫ

20 января 2014 года 19:56

CitiGroup: падение рубля справедливо, полезно и не опасно

Рубль в ближайшие годы будет ослабевать. Причина в фундаментальных показателях: профицит счета текущих операций в России снижается, а отток капитала никуда не исчезнет. В 2014 году курс доллара может вырасти до 34,3 руб, а в 2015 году – 34,7 руб, прогнозируют в CitiGroup. Для российской экономики от этого выйдет одна лишь польза – появится надежный буфер от внешний шоков. К росту инфляции или долларизации экономики ослабление рубля не приведет

Москва. 20 января. FINMARKET.RU С 2015 года Банк России намерен полностью перейти к политике таргетирования инфляции. Это означает отказ от интервенций для поддержания валютного курса рубля. В этом случае рубль наверняка подешевеет - с этим согласно большинство аналитиков.

Другой вопрос - принесет ли ослабление рубля благо экономике России или вред.

Иван Чакаров из банка CitiGroup уверен, что рубль в ближайшие годы будет дешеветь из-за сокращения профицита счета текущих операций. Это будет отражать слабость экономики России. Тем не менее, более слабый рубль позволит искусственно увеличить доходы бюджета и поступления от внешней торговли.

Более гибкий рубль станет своеобразной страховкой от внешних кризисов. Побочные действия от этого лекарства будут небольшими: снижение стоимости рубля вряд ли приведет к серьезному ускорению инфляции или к возврату долларизации экономики.

Курс рубля сейчас справедлив, но скоро снизится

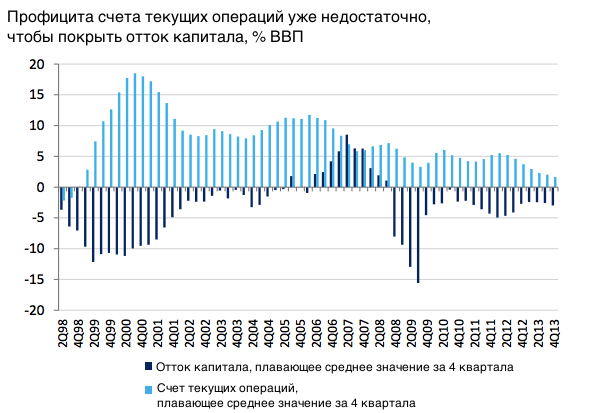

В четвертом квартале 2013 года профицит счета текущих операций составил $5 млрд. По итогам 2013 года, профицит составил $33 млрд, или 1,6% ВВП, что более чем вдвое меньше, чем $72 млрд в 2012 году.

Сокращение профицита счета текущих операций продолжится и к 2016 году он сменится дефицитом, который составит порядка 0,4% ВВП. Это связано с тем, что добыча и экспорт нефти в последние годы стагнируют, зато по мере роста доходов населения увеличивается импорт. В последние годы из-за плохого инвестиционного климата ухудшается счет доходов, а из-за роста внешнего туризма – счет услуг.

Профицита счета текущих операций вот-вот станет недостаточно, чтобы покрыть отток капитала, который никуда не исчезнет, так как правительство не проводит необходимые для бизнеса реформы.

В 2015-2016 годах профицит окончательно исчезнет. Дефицит счета текущих операций и капитала приведут к обострению проблемы платежного баланса и к повышенному давления на курс рубля. .

Чакаров использовал модель оценки чистой внешней позиции, чтобы понять, насколько курс рубля справедлив. Эта модель сравнивает текущее состояние счета текущих операций с «нормой», при которой достигается стабильная чистая внешняя позиция. Достичь «нормы» можно с помощью изменения валютного курса.

Курс рубля был справедливым в конце 2013 года. «Нормой» был профицит счета текущих операций на уровне 1,9% ВВП (против реальных 1,6%). Рубль был переоценен всего лишь на 1,4%.

Согласно модели, в 2014 и 2015 году давление на рубль должно усилиться. При курсе доллара в 33 руб профицит счета текущих операций в 2014 и 2015 годах должен составить 1,1% ВВП и 0,8% ВВП. «Норма» на эти годы составляет 1,7% ВВП.

Это значит, что рубль должен существенно ослабнуть. В 2014 году курс доллара к рублю должен вырасти на 3,9% до 34,3 руб, а в 2015 году – еще на 5,2% до 34,7 руб.

Гибкий рубль защитит экономику от внешних шоков

В 2009 году падение ВВП было столь глубоким во многом из-за того, что рубль находился под жестким контролем ЦБ.

Рубль в начале кризиса не играл роль буфера для внешнего шока.

Сейчас ЦБ повышает гибкость рубля, который становится все более волатильным. Внешние шоки в такой ситуации могут быть сглажены с помощью ослабления рубля.

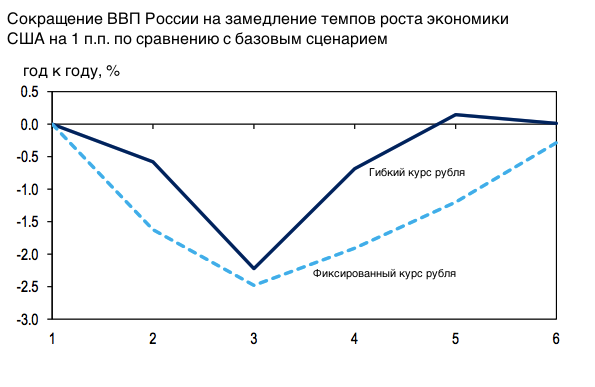

Чакаров попытался измерить этот эффект количественно: он оценил, как на темпы роста российского ВВП повлияет замедление роста американской экономики на 1 п.п. Экономист учитывал курс рубля к доллару, инфляцию и ставки ЦБ.

Если рубль не компенсирует внешний шок, то ВВП России в течение трех кварталов после американского шока снизится на 2,5% в годовом выражении, а за год - всего на 1,5%.

Если курс рубля снизится, что поддержит экономику, то в третьем квартале ВВП снизится на 2,2%, но за год сокращение составит всего 0,87%. Эффект будет на 40% ниже.

Об инфляции волноваться не стоит

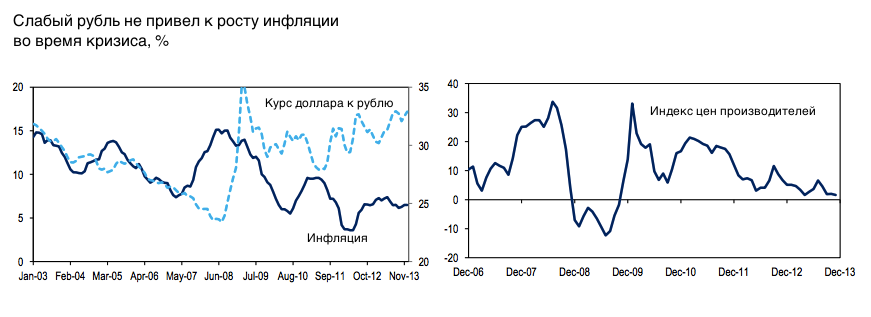

Чакаров уверен, что падение рубля не приведет к росту инфляции.

До кризиса динамика рубля была тесно связана с динамикой инфляции. Но во время кризиса эта зависимость снизилась: 40%-ное снижение курса рубля не привело к росту инфляции. Падение ВВП и внешний шок даже привели к падению цен.

Возможности производителей перенести свои курсовые издержки на потребителей сокращаются. Таким образом, если рост экономики будет медленным, то влияние ослабления рубля на потребительские цены останется небольшим.

Долларизации экономики не будет

Считается, что побочным эффектом от повышения гибкости рубля может быть долларизация экономики, хорошо знакомая по 90-ым годам прошлого века. Компании и население тогда переводили свои накопления в более стабильную иностранную валюту.

Однако сегодня долларизация вряд ли возможна, ведь население изменило свое отношение к валюте после кризиса 2008-2009 годов: в период ослабления рубля население не спешит распродавать рубли и покупать доллары. После кризиса доля валютных депозитов в общей численности депозитов остается постоянной – 18% против 33% во время кризиса и 13% до кризиса.

Корпорации также меньше реагируют на ослабление рубля, хотя и следят за динамикой валютой куда более пристально, чем население. Корпорации увеличили долю валютных депозитов с 32,5% в октябре 2011 года до 39,3% в ноябре 2013 года. До кризиса доля валютных депозитов у корпораций составляла 38%.

После кризиса не было слишком больших девальваций: так осенью 2008 года рубль подешевел на 40%, в 2011 году стоимость валюты снизилась лишь на 15%, в 2012 году – на 12, а в 2013 году – на 10%. Возможно, рублю нужно подешеветь сильнее, чтобы это могло привести к распродажам.

Банк России проспал тот момент, когда курсовая политика в отношении рубля должна была стать более гибкой, убежден главный экономист HSBC Александр Морозов.. Примерно с апреля 2013 года Морозов, в отличие от Чакарова из Citi уверен, что рубль уже сейчас рубль сильно переоценен. На Гайдаровском форуме в РАНХиГС Морозов представил доказательства этого. валютные интервенции для поддержания курса были чрезмерны и бессмысленны. Поддержка в прошлом году обошлась ЦБ в $25 млрд, но не помогла. Напротив, она даже дала негативный побочный эффект, возможно, усугубив проблемы с ликвидностью на рынке. Чтобы не повторять эти ошибки, ЦБ надо оперативно – уже сейчас, а не с 2015 года - отказаться от любых интервенций и отпустить курс.

Морозов, в отличие от Чакарова из Citi, уверен, что рубль уже сейчас рубль сильно переоценен. На Гайдаровском форуме в РАНХиГС Морозов представил доказательства этого.

Александр Морозов, главный экономист по России и СНГ банка HSBC

«Даже без формального увеличения ширины бивалютного коридора гибкость валютной политики ЦБ продолжает нарастать. Именно эта гибкость курсовой политики позволяет добиться тех целей, которые ставит процентная политика, в частности, снизить волатильность процентных ставок на рынке.

Но последняя ситуация на рынке говорит о том, что ЦБ проспал тот момент, когда бивалютная политика должна была стать более гибкой. На протяжении многих лет динамика курса рубля к бивалютной корзине была достаточно стабильной, курс не демонстрировал никакой тенденции. Сейчас ситуация радикально поменялась. Все расчеты показывают, что рубль должен быть слабее. На будущее можно говорить, что курс рубля будет уверенно снижаться – это среднедолгосрочный тренд.

Та гибкость курса, которую ЦБ ввел в рамках разного рода инструментов бивалютного коридора, работала не достаточно. В результате ЦБ в прошлом году был вынужден продать $27 млрд, продолжает кредитовать валюту и в этом году. Плохо это тем, что результата не дает. Есть объективные основания для ослабления курса, и препятствовать им бессмысленно. К тому же через эти интервенции ЦБ изымает ликвидность с банковского рынка, что противоречит задачам денежно-кредитной политики, которые ЦБ перед собой ставит.

В рамках полного перехода к инфляционному таргетированию и отмены бивалютный коридор напрашивается на первых порах отменить второй подкоридор, в рамках которого ЦБ покупает или продает валюту на $200 млн (первый – в $70 млн в месяц он отменил в октябре 2013 года). Но для этого нужна несколько иная рыночная ситуация. И последний шаг – отмена последнего подкоридора, где ЦБ покупает или продает $400 млн. Коридор для рубля автоматически исчезнет. Но для этого нужна стабильность на валютном рынке.

Есть возможные вариации: возможно, в какой-то момент следует расширить коридор с 7 рублей до 8 рублей, чтобы уйти из зоны, требующей от ЦБ интервенций. Надо дать рублю найти точку равновесия без вмешательства регулятора.

Если интервенций ЦБ не будет, то катастрофы не случится, рубль никуда не улетит. Есть фундаментальные драйверы движения рубля. Доказательством этого является отмена первого подкоридора. Рубль все равно опустился в этот коридор, что дало возможность Минфину даже покупать валюту. Это говорит о том, что на тренд валютного курса рубля влияют не столько интервенции ЦБ, которые реально удерживают рубль от колебаний, сколько объективные факторы».

С Чакаровым и Морозовым согласны не все эксперты.

Алексей Девятов, главный экономист ИК «Уралсиб кэпитал»

«ЦБ не должен полностью отказываться от интервенций для поддержания валютного курса рубля, это способно только усугубить ситуацию. В мире нет примера совсем уж свободно плавающих валют. Но механизм интервенций должен поменяться: они должны быть нейтральными к кредитно-денежной политике. Надо стремиться к тому, чтобы за некий промежуток времени, условно говоря, за 12 месяцев, эти интервенции были нулевыми. Сейчас это не так, особенно в периоды турбулентности. Интервенции могут препятствовать как укреплению рубля, что вызывает рост инфляции, так и ослаблению рубля, что означает изъятие ликвидности из банковского сектора.

Влияние динамики обменного курса на инфляцию есть, но не слишком большое. В периоды укрепления рубля его курс не оказывает заметного влияния на инфляцию. В периоды ослабления рубля за 2003-2013 годы рост курса доллара на 10% приводил к росту инфляции на 1,1 п.п. Розничная торговля не может полностью перекладывать рост курса на покупателей и частично абсорбирует валютные шоки.

По нашим оценкам, курс рубля в 2014 году будет оставаться достаточно стабильным, на уровне 32,9 руб./$, я бы не стал ждать сильной девальвации – в пределах 3-4% за год».

Олег Солнцев, ведущий эксперт Центра макроэкономического анализа и краткосрочного прогнозирования РАН

«Понятно, почему регулятор поддерживает валютный курс национальной валюты: он стремится избежать дополнительного шока в виде вывода средств. Но наш базовый сценарий показывает, что скоро возникнет ситуация, когда с этим придется смириться: у нас возникнет другой шок – на потребительском рынке (в виде обвального роста плохих долгов населения – «Финмаркет»). На него придется реагировать, защищая не валюту, а кредитный рынок. Это более важный фактор с точки зрения экономического роста и устойчивости финансового сектора.

А если у валютного курса будет ступенчатый перелет, (говорю спорные вещи!) то ничего страшного с точки зрения финансового сектора не произойдет, так как доля валютных кредитов сейчас не очень высока, удар по заемщикам будет не очень сильный. По банкам тоже, так как доля иностранных пассивов не очень высока. Это вполне допустимо».

Опубликовано Финмаркет

.

Ключевые слова: рубль, курс доллара, счет текущих операций, валютные интервенции, таргетирование инфляции

Материалы по теме

- ЦБ уронил рубль до пятилетнего минимума

- Юдаева: курс рубля оттянет на себе весь внешний негатив

- Доллар продолжает давить на рубль, акции в плюсе на фоне подъема на мировых рынках

- Юдаева: рубль близок к точке равновесия

- ЦБ расширил валютный коридор в четвертый раз за 6 рабочих дней

- Рубль и акции начали торговый день в минусе

- Юдаева: банки переживут девальвацию рубля

- Доллар дал рублю передышку, акции в легком минусе в ожидании олимпийского ралли

- ЦБ поднял коридор для рубля еще на 5 копеек

- Центробанк и падение спроса на сырье добивают рубль

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.

ПОДПИСКА НА РАССЫЛКУ АНАЛИТИКИ ФИНМАРКЕТ:

.

.