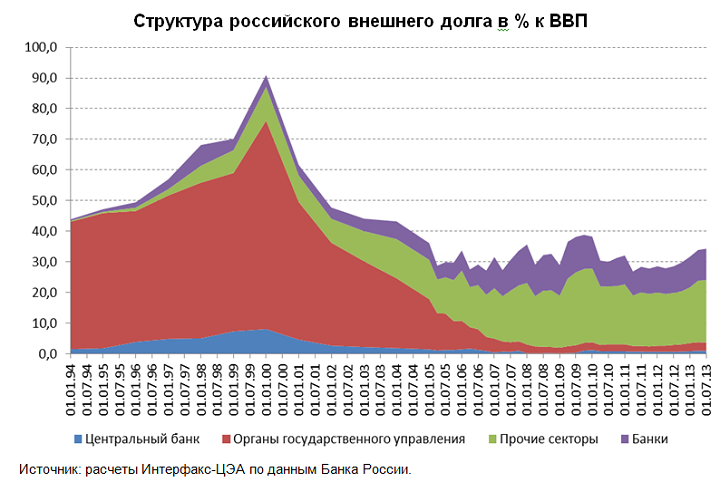

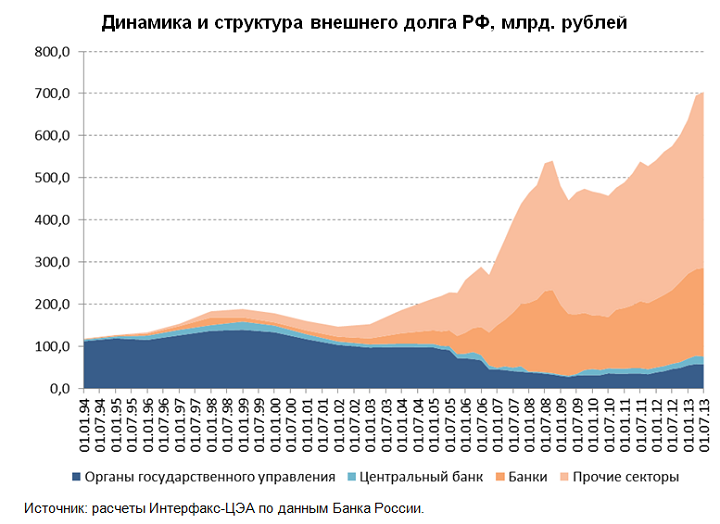

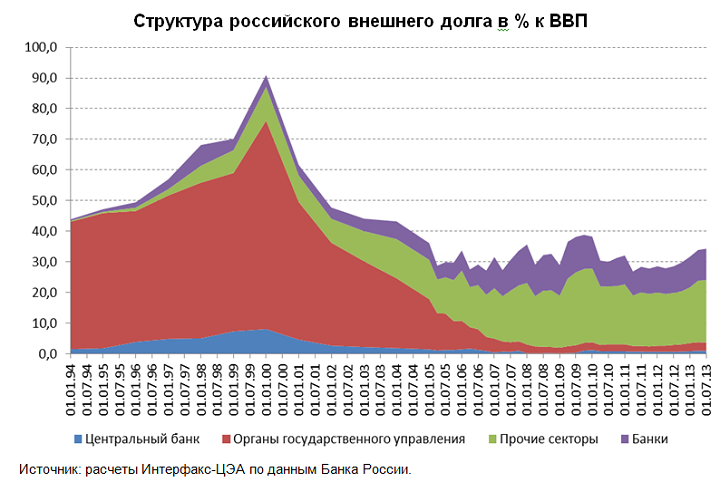

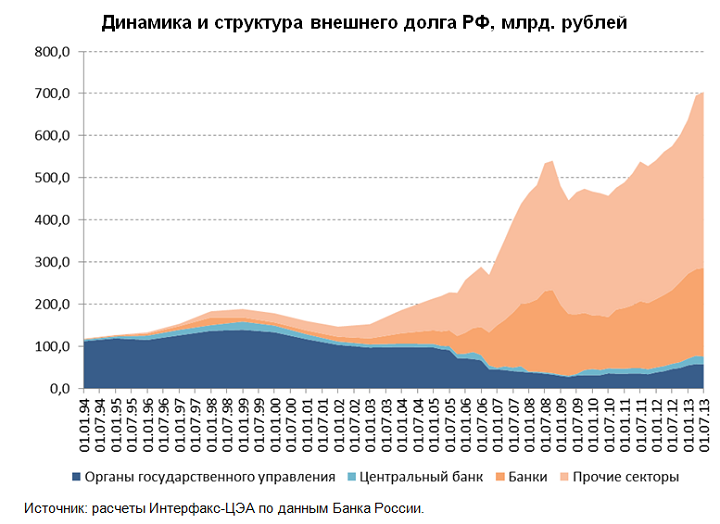

Москва. 2 сентября. FINMARKET.RU - Внешний долг российских корпораций и банков подозрительно велик и скоро вернется к докризисному уровню. К 1 июля 2013 года он достиг $628,4 млрд - это около 30% ВВП, - темпы его роста стремительно ускоряются. Статистика Банка России по динамике внешнего корпоративного долга не отражает всей остроты проблем, которые за нею скрывается, уверены авторы исследования, проведенного Центром экономического анализа "Интерфакса".

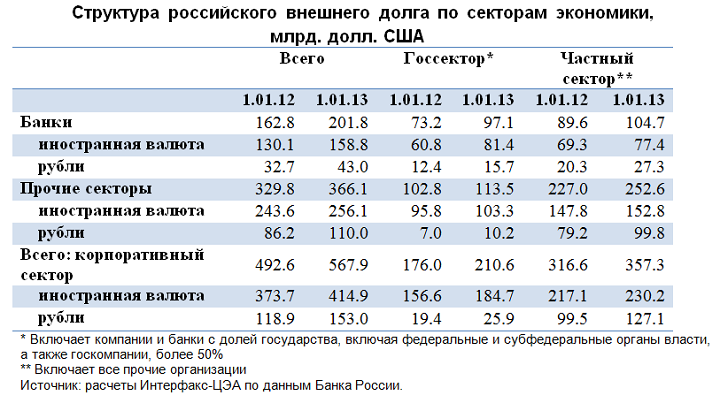

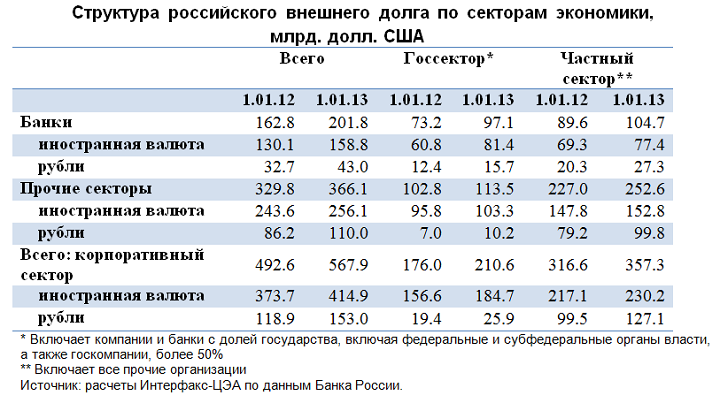

Рост внешнего долга банковского сектора (сейчас он достигает $211 млрд) не вызывает у аналитиков никаких опасений: его темпы отстают от роста иностранных активов российских банков. Вывезенные нашими банками средства размещены в краткосрочные инструменты и служат для управления ликвидностью, а привлекаемые за рубежом деньги - это те самые "длинные" деньги, которые банки не могут получить от Банка России: бессрочные займы и субординированные инструменты, учитываемые в капитале банка. Зачастую они являются самыми выгодными для наших банков источниками ликвидности.

Радикально иная ситуация в секторе нефинансовых компаний. По характеру политики внешнего заимствования он делится на две части.

- Практически все ускорение прироста внешнего долга обеспечивают компании с государственным участием (сейчас они должны $114 млрд): "Газпром", "Роснефть", "Транснефть" и РЖД.

- Привлеченные средства они тратят не на расширение производства, а на слияния и поглощения, то есть на скупку активов. На это ушло до четверти всех средств, заимствованных российскими компаниями за рубежом на рыночных условиях (около $60 млрд с учетом сделки по приобретению "Роснефтью" ТНК-ВР).

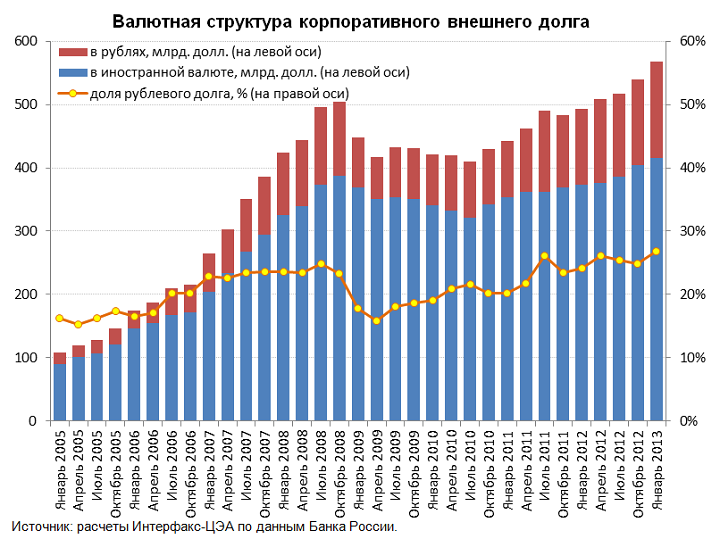

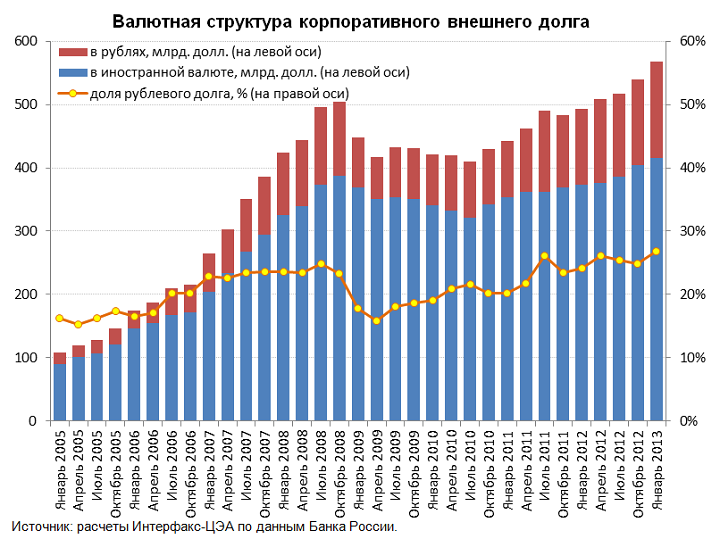

- Частный корпоративный сектор ( $252 млрд долга), напротив, постепенно гасит внешние долги, что логично в условиях неблагоприятной макроэкономической конъюнктуры. При этом сам размер долга аномально высок и значительно превышает все оценки реальных сделок привлечения финансирования от иностранных кредиторов, отмечают исследователи. Порядка $100 млрд этого долга номинировано в рублях. На самом деле такого рынка рублевого долга за рубежом не существует.

- По оценкам исследователей, около $150 млрд, четверть всего корпоративного внешнего долга, в том числе почти весь рублевый долг - это финансирование, привлеченное от нерезидентных структур, связанных с акционерами самих компаний. То есть, это долг компаний самим себе.

- Почти весь (на 80% в 2012 году) прирост внешнего долга частного небанковского сектора связан с привлечением ресурсов у акционеров.

- Схемы формирования этого долга используются преимущественно не для возвращения в страну ранее выведенной из нее в офшоры прибыли, а для налоговой оптимизации. Он краткосрочный и дорогой, поэтому сильно искажает общую статистику долга.

- "Самокредитование" позволяет выплачивать акционерам дивиденды в виде процентных платежей, не платя при этом налоги на дивиденды и относя издержки на себестоимость, то есть, снижая налог на прибыль. Реальный рыночный внешний долг частных компаний растет вдвое медленнее, чем у госсектора.

Внешний долг российского корпоративного небанковского сектора наполовину формируется схемами налоговой оптимизации и операциями M&A. И этот сегмент растет быстрее всего. Выявленная структура роста внешнего корпоративного долга будет, скорее, финансировать дальнейшее бегство капитала и укрепление монополизма в экономике, а не активизацию внутренних инвестиций, делают вывод авторы исследования.

Аналитики все внимательнее смотрят на показатели консолидированного государственного, субсуверенного и квазисуверенного (госкомпаний и госбанков) внешнего долга России, отмечается в исследовании. В июле 2013 года рейтинговое агентство Moody's

снизило кредитные рейтинги российских госбанков на 1-2 ступени в связи с тем, что российское государство из-за бюджетных проблем не сможет поддерживать государственные банки.

Кризис показал, что внешние долги частных компаний могут стать проблемой государства. Кредиты часто берутся под залог акций, стоимость которых в кризис резко падает, что дает основания зарубежным кредиторам потребовать досрочного погашения долга. В 2008-2009 годах через госбанки на цели рефинансирования иностранных долгов российских компаний было выделено $11 млрд из средств ФНБ.

Михаил Матовников, гендиректор Центра экономического анализа "Интерфакса"

"Рублевый внешний долг госкомпаний - 100-процентно рыночный, мы можем назвать поименно, из чего он состоит. В эквиваленте это всего $10 млрд на все госкомпании. А у частного небанковского сектора откуда-то $100 млрд. 3 трлн руб. инвестиций - это астрономические суммы, 5% ВВП, Россия бы однозначно их заметила.

Эти операции нельзя считать в чистом виде утечкой, бегством капитала, дополнительно к тому объему, который называет ЦБ. Но это средства, покидающие Россию. Это безусловно вывод капитала. Просто они идут не по счету капитала, а по текущему счету.

Надо понимать, что этот внешний долг компаний самих перед собой - небольшая часть долга компаний, перед учрежденными ими структурами. Внутри России подобный долг тоже наверняка создается. Если взять задолженность наших компаний по их балансам (по СПАРКу), то выясниться, что доля банков в кредитовании российских компаний составляет не более четверти. А все остальное откуда?

Что может сделать государство в этой ситуации, кроме очевидных шагов по улучшению делового климата? Это однозначно тема для налоговых органов. Конечно, нельзя говорить, что это исключительно фиктивный долг. Что-то из него является репатриацией капитала или продуктом формирования зарубежного холдинга. Но в масштабах России потери бюджета можно смело оценить в 100 млрд рублей в год".

Ярослав Лисоволик, главный экономист Deutsche Bank

"Корпоративный долг госкомпаний, действительно, не всегда работает на экономический рост. И не только он. Мы проводили исследование инвестиций за рубеж российских компаний. Они тоже крайне не эффективны, не работают на рост ВВП.

Видимо, есть необходимость государству, правительству принять меры для повышения эффективности зарубежных инвестиций госкомпаний, для оптимизации их заимствований. Несколько лет назад уже была идея организовать мониторинг внешних заимствований со стороны российских компаний. Наверное, должны быть заданы некие критерии эффективности. Без такого контроля, темпы роста внешнего долга растут. А отдача для экономического роста недостаточно высока. В условиях замедления экономического роста задействование резервов его ускорения особенно важно.

В какой-то степени меры повышения эффективности расходов госкомпаний могут положительно сказаться на некотором замедлении темпов роста их внешнего долга".

Михаил Хромов, Институт экономической политики имени Е.Т.Гайдара

"Идея о том, что заметная часть российского внешнего долга де факто таковым не является, не нова. Действительно, ЦБ РФ не дает страновой разбивки всех внешних активов и обязательств. Однако такая информация есть, например, по прямым инвестициям. Объем российских прямых инвестиций в кипрские компании ($121 млрд. на начало 2013 года) совпадает с объемом кипрских прямых инвестиций в российские компании ($129 млрд.). Сходная картина наблюдается и по другим крупным странам-инвесторам в российскую экономику: Нидерландам, Британским Виргинским островам.

Эти факты только подтверждают гипотезу о том, что иностранные юрисдикции широко используются российским бизнесом для изменения статуса собственных финансовых ресурсов. Хотя конкретные цели привлечения иностранных юрисдикций в случае прямого инвестирования и проведения операций займа могут отличаться.

ЦБ РФ при составлении своей статотчетности в большинстве случае пользуется формальными критериями и не демонстрирует более длинных цепочек собственности и/или операций кредитования. Только в одном случае, информация Банка России различает "настоящих" и "ненастоящих" нерезидентов, когда речь идет о доле иностранного участия в капитале банковской системы. Здесь ЦБ отдельно выделяет долю иностранного капитала, пришедшего от "нерезидентов, находящихся под существенным влиянием резидентов Российской Федерации".

В целом, если выводы доклада верны, то это может означать, что реальная внешняя долговая нагрузка на экономику РФ ниже ее официальных оценок. Однако такое распространение практики использования иностранных юрисдикций в бизнесе российских компаний является очередным свидетельством наличия серьезных проблем, связанных с ведением бизнеса в РФ".

Анатолий Шаль, ведущий экономист российского подразделения J.P. Morgan

"То, что официальная оценка внешнего долга российского корпоративного сектора является немного завышенной за счет внутрикорпоративных сделок, рынку было известно довольно давно. Масштаб этих сделок - вопрос дискуссионный. Но по крайней мере на первый взгляд, оценка в 50% выглядит несколько завышенной.

Рисков, связанных с внутрикорпоративными сделками, видится не так много. Напротив, более низкая оценка реального долга представляет Россию в более выгодном свете на фоне других стран с высоким уровнем левериджа".

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.