- Высокая инфляция в начале 1990-х годов уничтожила все накопления, а финансовые институты буквально стартовали с нуля. Именно этим можно объяснить тот факт, что отношение банковских активов к ВВП и совокупной денежной массы (то есть наличных и безналичных средств населения, банков, правительства и так далее) к ВВП остается на низком уровне.

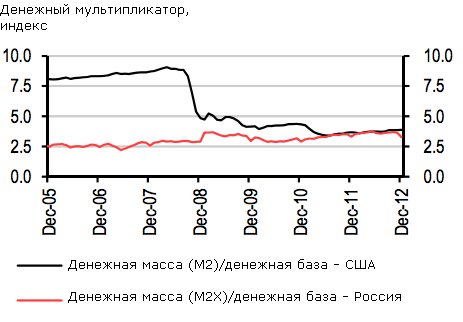

- Финансовые рынки до сих пор недостаточно развиты. Это и объясняет низкое значение денежного мультипликатора: чем более развита финансовая система, тем больше мультипликатор.

- Тем не менее, мультипликатор все же растет - это происходит на фоне устойчивого замедления роста денежной массы и замедления инфляции. Эта зависимость не случайна: банки не хотят кредитовать в периоды высокой инфляции, ведь им проще заработать на торговле валютами, акциями и облигациями. Но когда инфляция снижается, банки начинают выдавать больше кредитов на длительные сроки. Начинает работать система финансового посредничества и денежный мультипликатор растет.

- Низкая инфляция и более высокий денежный мультипликатор повышают эффективность монетарной политики. Регуляторы через кредитные каналы могут контролировать инфляцию и влиять на рост экономики.

Российский денежный парадокс: банки не избавились от плохих активов После кризиса 2008 года на денежном рынке наметились две, на первый взгляд, противоречащие друг другу тенденции.

- Относительный спрос на деньги в экономике, его измеряют как отношение совокупной денежной массы к ВВП, вырос в самый острый период кризиса и с тех пор не снижался.

- Спрос на кредитование при этом в относительном и абсолютном выражении во время кризиса упал, но затем быстро восстановился.

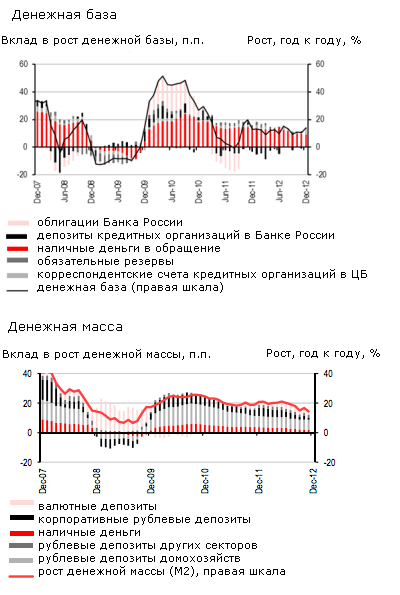

- Это сопровождалось сокращением денежных мультипликаторов в середине 2010 года.

- Получилось, что спрос на деньги в экономике рос, а их предложение падало.

Действительно, эти две тенденции, кажется, друг другу противоречат, но это не так:

- Неликвидная часть совокупной денежной массы, по данным ЦБ, сократилась на 17,2% с пика в августе 2008 года до февраля 2009 года. Это соответствует темпам сокращения кредитования.

- Но эта статистика просто недооценивает масштабы спада на кредитном рынке. Она не учитывает данные по старым кредитам, которые в значительной степени перестали обслуживаться. 20% банковских активов, по оценке за август 2008 года, перешли в разряд проблемных.

- В итоге, рост денежной массы остался положительным. ВВП в 2009 году, тем временем, значительно сократился - в итоге, это изменило соотношение широкой денежной массы к ВВП.

- Необычной выглядит и динамика денежного мультипликатора - она тоже говорит о скрытых проблемах в банковской системе.

- Мультипликатор сократился лишь в 2010 году. Снижение составило всего 10% с 2,5-2,6 до 2,3-2,4.

- Для сравнения в США он упал с 9,1 в апреле 2008 года до 4,7 к концу года и еще до 3,6 в феврале 2012 года из-за количественного смягчения.

- Российские банки не смогли во время кризиса сократит свои кредитные портфели до тех размеров, которые были бы для них предпочтительны из-за роста количества проблемных активов.

- Динамика соотношения предложения денег к ВВП до сих пор не вернулась к тренду - это говорит о том, что в банковской системе до сих пор слишком много проблемных активов.

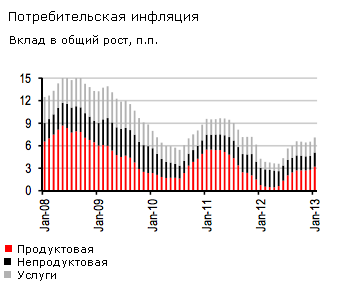

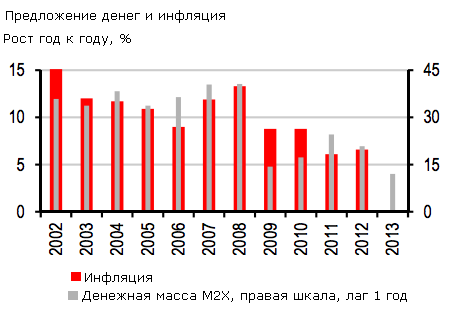

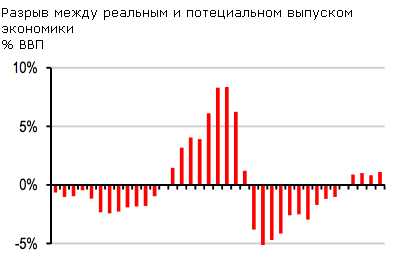

Эти "ненормальные тенденции" динамики российских денежных индикаторов могут повлиять на инфляцию в будущем. Когда проблемные активы будут списываться, денежные индикаторы придут в соответствие с настоящей тенденцией. Если в этот период попытаться ускорить рост предложением денег, это может обернуться ростом инфляции. Разрыв между реальным и потенциальным уровнями производства мешает управлять инфляцией В России, как и в других странах, рост денежной массы, в конечном итоге, определяет динамику инфляции. Если рост невелик, то и инфляция будет снижаться.

Но это, скорее, долгосрочная перспектива. В краткосрочной перспективе важнее другие факторы. Прежде всего, это рост экономики и спроса на деньги. Если экономика растет достаточно быстро, то она может поглотить больше денег, это значит, что инфляция рости не будет. Но это не всегда работает. Здесь важен разрыв между реальным и потенциальным уровнями производства. Если разрыв отрицательный, то экономика может расти лишь за счет использования существующих мощностей. В этом случае монетарное стимулирование может привести к росту выпуска.

- Если же разрыв положителен или равен нулю, то рост предложения денег не увеличивает темпы роста.

- До кризиса 2008 года разрыв был положительным, затем в 2009 году он стал отрицательным. Сейчас он либо равен нулю, либо немного положительный.

- Это, например, объясняет, почему снижение предложения денег в 2008 году не привело к замедлению инфляции в 2009 году. Это же объясняет, почему рост предложения денег в 2010 году сопровождался замедлением инфляции.

В 2013 году разрыв может исчезнуть, а это означает, что динамика инфляции будет соответствовать росту денежной массы. Эти данные указывают на заметное сокращение инфляции во втором полугодие 2013 года. Хотя инфляция может оказаться немного выше из-за проблемных активов. ЦБ теряет контроль над ликвидностью По мере того, как ЦБ переходит к таргетированию инфляции, ставки, устанавливаемые регулятором, все больше и больше влияют на предложение денег. Однако при этом у ЦБ есть и еще один инструмент регулирования рынка: ЦБ с помощью различных инструментов предоставляет банкам ликвидность. При этом он может менять требования к залогам или объемы предоставляемых средств. В рамках этой стратегии регулятор сталкивается с несколькими вызовами:

- Во-первых, взамен ликвидности ЦБ просит у банков залог - объемы залогов уже значительны. Но со временем ЦБ может забрать себе все активы.

- Во-вторых, на ЦБ давит правительство, увеличивая расходы бюджета: из-за роста ожиданий инфляции приходится индексировать заработные платы, а это приводит к росту количеству наличных денег в экономике.

- Рост рублевой наличности замедлился в последнее время, но на него все же приходится 41% увеличения денежной базы и 5% ее накоплений в 2012 году. В итоге, сокращается безналичная часть денежной базы и ЦБ приходится это компенсировать. ЦБ, таким образом, теряет контроль над ее ростом.

- Третий вызов еще сложней и связан с тем, как быстро политика ЦБ может повлиять на экономику (обычно это занимает какое-то время), и насколько ЦБ вообще может контролировать немонетарные факторы, влияющие на инфляцию: тарифы, цены на мировых рынках и так далее.

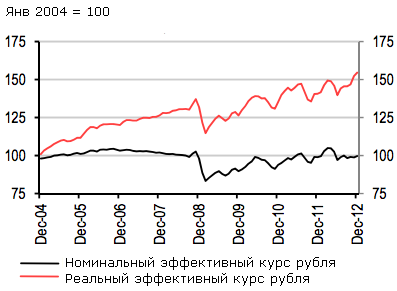

- Даже если инфляция снизится до 4-5%, рублю это не поможет, чтобы он укреплялся, нужна более низкая инфляция. Реальный курс рубля достаточно высок и такая инфляция не сможет укрепить его сильнее.

- Рост российской экономики замедляется и не ускорится, пока не вырастет ее конкурентоспособность.

- Россия продолжит страдать от разрыва между экономическим ростом и инфляцией: темпы роста реального ВВП останутся меньше дефлятора ВВП. Этот перепад будет сохраняться до тех пока не вырастет конкурентоспособность российской экономики.

- Снижение конкурентоспособности означает, что импорт будет расти быстрее, чем экспорт. Итогом станет ослабление торгового баланса и счета текущих операций.

- В феврале профицит текущего счета составит как минимум $9 млрд - это больше, чем отток капитала.

- К концу года доля иностранных инвесторов на рынке ОФЗ вырастет до 20%. К концу 2012 года их доля уже выросла до 11,5% ($11,5 млрд). Приток средств на рынок ОФЗ в среднем составит $2,4 млрд в квартал в этом году, но большая часть этого притока придется на первый квартал.

В итоге, на российский рынок придет достаточное количество валюты, что поддержит рубль. Это уже произошло в январе, когда ЦБ пришлось скупать доллары, чтобы предотвратить чрезмерное укрепление рубля. Это же вероятно произойдет и в феврале.