Нью-Йорк. 11 июля. FINMARKET.RU - На этой неделе несколько представителей Федеральной резервной системы США прямо и жестко заявили: пришло время для третьей масштабной программы количественного смягчения. Основная причина - слишком медленные темпы роста экономики и восстановления рынка труда.

По итогам июньского заседания комитета по открытым рынкам, который также называют "советом мудрецов", глава ФРС Бен Бернанке

заявлял, что регулятор начнет действовать, как только будет уверен, что экономика действительно замедлилась. Судя по последним выступлениям, у некоторых "мудрецов" сомнений в этом уже не осталось.

Джон Уильямс, Федеральный резервный банк Сан-Франциско: ФРС не справляется со своими обещаниями

- Уровень безработицы до сих пор слишком высок, а темпы роста экономики слишком медленные: так берзработицу не снизить. Экономика потеряла стимулы к росту, расходы потребителей и бизнеса замедлиляются. На финансовых рынках из-за реакции на разрастание европейского кризиса вновь сложилась напряженная ситуация.

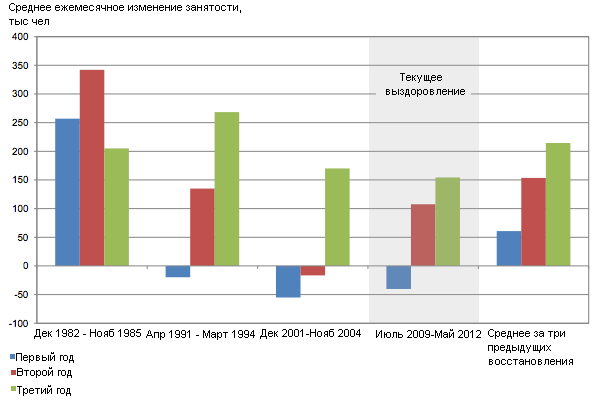

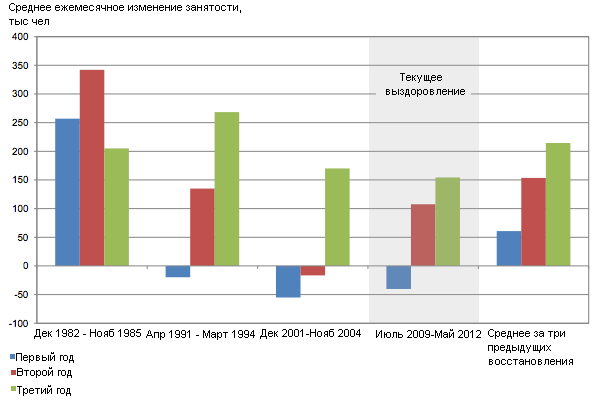

Рынок труда в США скорее мертв, чем жив

- "Мы связаны с Европой на многих уровнях, и страдаем от европейского кризиса", - заявил Уильямс. ВВП США вырастет в этом году на 2%, а в следующем - на 2,25%. Это, по мнению Ульямса, "разочаровывающе медленный рост". Уровень безработицы до второй половины 2013 года не упадет ниже 8%. При этом ежемесячно будет создаваться 100-150 тыс новых рабочих мест, однако примерно такими же темпами будет расти предложение труда в США. Инфляция при этом окажется ниже 2% - это целевой уровень ФРС.

- Уильямс в своем прогнозе основывается на том, что кризис в Европе будет затяжным, но не выйдет из-под контроля. А эффект от резкого сокращения расходов бюджета и налоговых льгот в США в начале 2013 году будет умеренным. Однако оба эти фактора несут в себе риски для прогноза.

- ФРС не выполняет свои обязательства по обеспечению стабильности цен и занятости, без количественного смягчения успеха не будет ни в этом, ни в следующем году. "В этих условиях важно, чтобы мы проводили достаточно мягкую денежную политику, чтобы наша экономика активнее двигалась к достижению целей по инфляции и безработице", - уверен Уильямс. Самым эффективным способом поддержать экономику будет покупка долгосрочных бумаг, в том числе и ипотечных. Эти меры уже доказали свою эффективность.

Чарльз Эванс, Федеральный резервный банк Чикаго: американской экономике нужна мягкая денежная политика

- "С лета 2010 года я постоянно спорил с коллегами о том, что мы должны смягчать денежную политику сильнее, чем это пока делается. Огромный разрыв в ресурсах, медленный рост и низкая инфляция - эти экономические условия требуют куда более мягкой денежной политики", - заявил Эванс.

- Эванс вспомнил о модели, предложенной вице-председателем Совета управляющих ФРС Джанет Йеллен: оптимальной монетарной политикой станет сохранение до 2015 года ставок примерно около нуля, в этом случае к середине 2016 года безработица снизится до 5,5%. Однако возможно и более консервативное предложение: ставки не будут повышаться, пока безработица не упадет ниже 7%, а инфляция не превысит 3%.

- Эванс уверен, что расширение "Операции Твист" в июне было полезным, но лично он предпочитает более жесткие и масштабные меры, например, расширение программы выкупа ипотечных облигаций. Важно найти способ смягчения денежной политики как можно скорее, ведь стагнация на рынке труда может дорого обойтись экономике.

Эрик Розенберг, Федеральный резервный банк Бостона: все совсем плохо

- "Несмотря на весьма тревожный общий прогноз, я настроен намного пессимистичней моих коллег", - говорит Розенберг. Пессимизм Розенберга связан со слабой динамикой инвестиций, чистого экспорта и государственных расходов. Причины все те же: европейский кризис и растущий американский долг, который придется каким-то способом снижать.

- "Из моих бесед с банкирами, экспортерами и руководителями компаний следует, что фирмы опасаются инвестировать в собственный капитал и нанимать сотрудников. Они откладывают эти решения, потому что ждут, как будет развиваться ситуация в экономике".

Получается, что все больше членов "совета мудрецов" выступают за новое количественное смягчение,

пишет Тим Дай, экономист, специализирующийся на анализе политики ФРС. Он ждет новостей от грядущего августовского заседания комитета - на нем и может быть принято решение о новом стимулировании.

Смягчать или бездействовать?

Глава ФРС Бен Бернанке давно говорит о том, что любая программа стимулирования имеет свою цену. Количественное смягчение уже привело к тому, что банки и финансовые рынки привыкли работать в сверхмягких условиях. Банк международных отчетов (BIS) в недавнем исследовании также

предупреждал, что сверхмягкая денежная политика загнала центробанки крупнейших экономик в угол.

Однако есть и другая точка зрения: ФРС может стать жертвой собственной нерешительности,

предупреждают Бетси Стивенсон и Джастин Волферc из Принстонского университета.

- Бернанке стал первым главой ФРС, который четко определил принципы, на которых строится денежная политика США. Однако это загнало ФРС в ловушку: стало ясно, что регулятор не справляется с достижением поставленных целей. Так ФРС обещал удерживать инфляцию на уровне 2%, а безработицу - в рамках 5-6%. Инфляция, по последним оценкам, растет на 1,5%, а безработица составляет 8,2%.

- Прогнозы ФРС по инфляции и безработице на ближайшие 2,5 года также не соответствуют заявленным целям. Регулятор не сможет добиться их реализации и в ближайшие годы.

- ФРС можно обвинить в излишней робости, ведь для выполнения этих целей необходимо дальнейшее смягчение монетарной политики. Конечно, это может увеличить инфляцию, но вряд ли эти опасения сейчас важны: она и так держится ниже целевого уровня. Поэтому экономистам непонятны споры между членами Комитета: новое количественное смягчение не повредит экономике.

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.