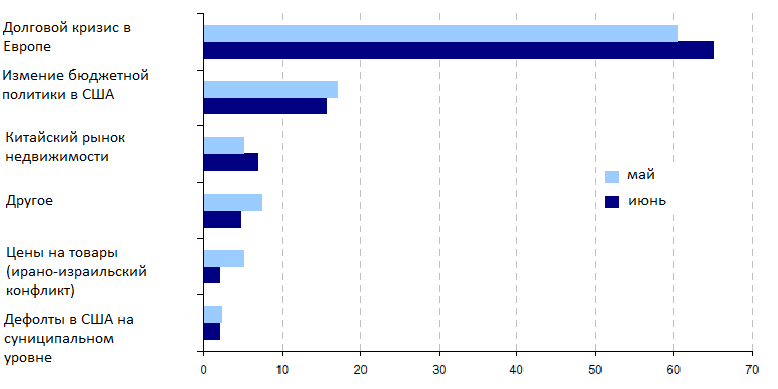

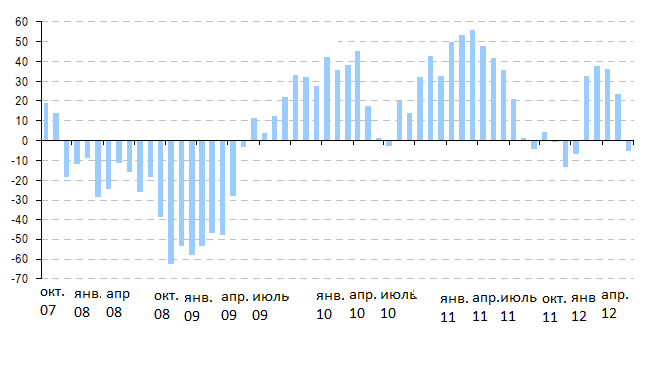

Последний раз столь пессимистичные настроения отмечались в декабре 2011 года, а столь резкой перемены настроений не регистрировалось с июля-августа 2011 года, периода, когда стал очевидным тяжелый кризис суверенного долга в Европе и был снижен рейтинг США. К привычным уже опасениям в отношении китайского рынка недвижимости и возможным дефолтам в США на муниципальном уровне, добавились риски падения цен на сырье и то, что США могут резко изменить свою бюджетную политику (автоматически снизить расходы и увеличить налоги, если демократы и республиканцы не сумеют договориться).

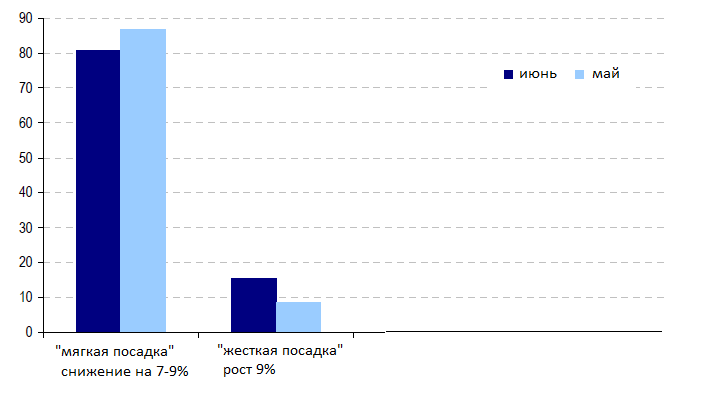

Участники опроса разделились поровну в вопросе о том, будут ли темпы роста китайской экономики снижаться и дальше. В прошлом месяце число оптимистов превышало число пессимистов на 10%. Мало того, теперь уже 16% респондентов - по сравнению с 9% месяцем ранее - считают, что китайскую экономику ждет резкое замедление темпов роста, так называемая "жесткая посадка".

Сырье также теряет свою привлекательность. "Недовес" по этому классу активов отмечен в 8% портфелей, что является наиболее низким значением с февраля 2009 года. Выбрав безрисковый режим работы, инвесторы вновь активно перекладывались в контрцикличные активы. С мая в портфелях возросла доля компаний фармацевтического и телекоммуникационного секторов, а также производителей продуктов и товаров первой необходимости. Наибольшее снижение было отмечено по таким секторам, как сырье первой стадии переработки, энергетика и тяжелая промышленность. Высокотехнологичный сектор остается наиболее привлекательным.

- "Инвесторы жестко избавляются от рисковых активов, но до полной капитуляции дело пока еще не дошло. Падение интереса к Европе отражает ожидания, что связанные с еврозоной риски будут расти", - считает Гэри Бейкер, руководитель европейского отдела стратегических корпоративных инвестиций BofA Merrill Lynch Research.

Пора вмешаться Все больше инвесторов считают, что пришло время для действий на государственном и межгосударственном уровне. Большая часть опрошенных назвала глобальную фискальную политику "излишне сдержанной". Доля придерживающихся такого мнения превысила долю сторонников консервативной политики на 6% - это самый высокий показатель с декабря 2008 года. В мае наблюдалась обратная картина - 15% в пользу считающих фискальную политику властей "излишне мягкой".

- "Рынки не скрывают своего желания видеть активное вмешательство в ситуацию политиков уже в этом месяце", - заявил Майкл Хартнетт, глава отдела глобальных стратегических инвестиций BofA Merrill Lynch Global Research.