Нью-Йорк. 4 июля. FINMARKET.RU - Фондовый рынок США снова вернулся в состояние, в котором он находился три года назад, поднявшись на 10 % выше докризисного пика. Рынок жилья также начал восстанавливаться - цены растут, во многих штатах рынки выросли более чем на 20 %. Оптимисты сразу восприняли это как конец бури и начали бурно отмечать выход из затяжного кризиса. Пессимисты уверяют, что все эти улучшения не что иное, как очередной пузырь, который вот-вот лопнет.

Содиректор Центра экономических и политических исследований Дин Бейкер

призывает к спокойствию: цены на акции достаточно высоки по историческим меркам, но вряд ли это признак пузыря.

С учетом инфляции средние по стране цены на недвижимость будут выше, чем в середине 1990-х, но по-прежнему ниже, чем на пике последнего пузыря. Однако есть некоторые серьезные тревожные признаки на многих местных рынках, которые требуют пристального внимания.

Истерика на биржах

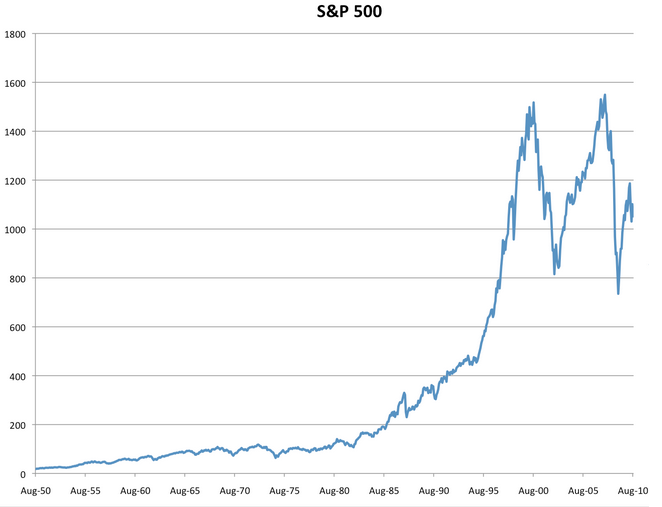

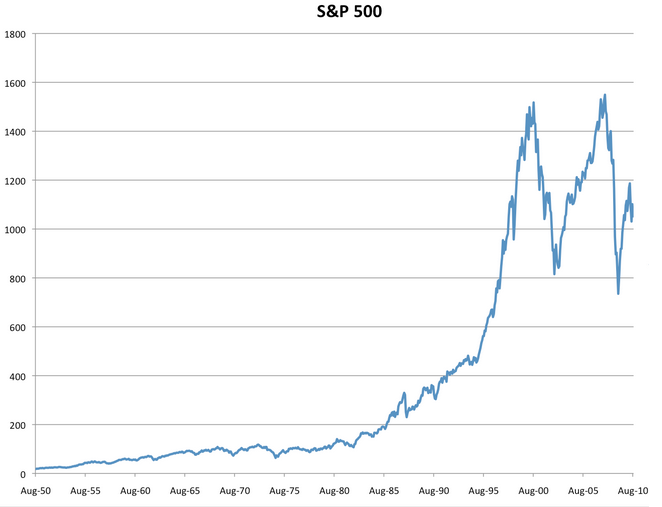

- Разворот вектора на фондовом рынке в течение последних четырех лет действительно был экстраординарным. Индекс S&P500 достиг нижнего предела в чуть менее чем 680 пунктов в марте 2009 года. В июне 2013 года он был уже на уровне 1615 пунктов - рост на 130 % за четыре года.

- Хотя такого рода разбег является свверхестественным, важно помнить, что рынки начинали низкого старта: S&P достиг пика в 1560 пунктов осенью 2007 года.

- Если мы предполагаем, что экономика имеет потенциальные темпы роста в 4,5 %, то S&P должен был быть почти на уровне 2000 пунктов в июне 2013 года, что на 20% больше по сравнению с реальным.

- В 2000 году пузырь точно был, и, если считать, что S&P должен расти на 4,5% в течение этих 13 лет, то сегодня он был бы на уровне 2009 года - примерно 80 % выше нынешнего уровня.

Уровень прибыли вселяет уверенность

Если высчитать соотношение цены компаний к их прибыли, то становится ясно, что пузыря нет:

- ФРС оценила рыночную стоимость капитала американских корпораций в $21,5 трлн в конце первого квартала 2013 года. Министерство торговли при этом сообщило, что прибыль после уплаты налогов американских корпораций в 2012 году составила $1,5 трлн. Соотношение цены компаний к прибыли - 14,3.

- Да, уровень прибыли был необычно высоким, но причина в том, что слабость рынка труда не позволяла работникам выиграть что-то от роста производительности труда, который произошел в последние пять лет.

- Когда экономика несколько укрепится, рабочие возьмут свое. Конечно, это будет тогда, когда наметится устойчивая тенденция роста, так что потеря доли прибыли будет по крайней мере частично компенсирована высоким ВВП.

- Управление Конгресса США по бюджету считает, что экономика находится на 6 % ниже потенциального ВВП. Это означает, что даже если случится резкое падение доли дохода на 25 % из-за с возвращения к потенциальному ВВП, то прибыль упадет примерно на 20 % от их нынешнего уровня.

- Получается, что если экономика вернется к потенциальному ВВП завтра, и доля прибыли упадет на 25 %, то мы получим соотношение цены к доходам компаний на уровне 18.

- Это может быть несколько выше, чем исторически сложившийся средний уровень, но вряд ли можно квалифицировать это как пузырь. И преувеличением будет говорить, что соотношение цены компании к прибыли на 20-25 % выше, чем в среднем, означает наличие пузыря.

Недвижимость: возвращение мании?

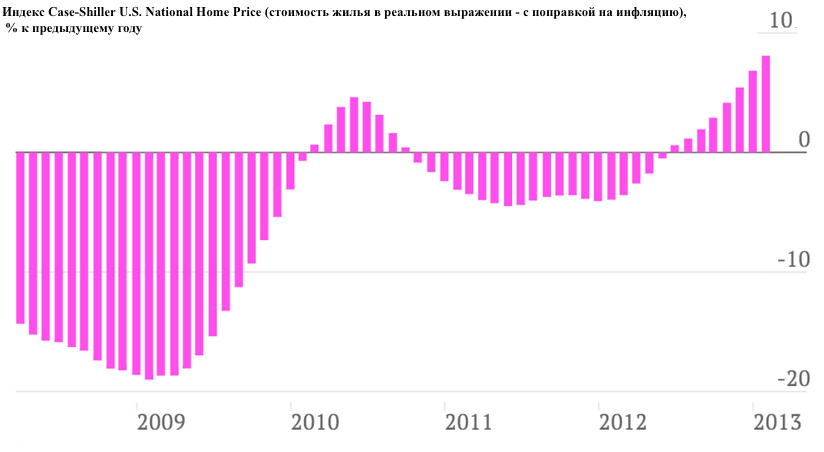

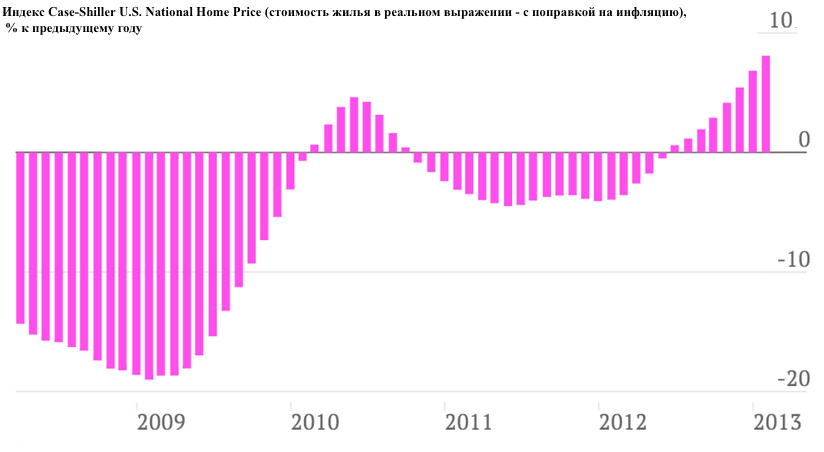

Новость о том, что дома подорожали вдвое, в июне вызвали почти эйфорию, но если посмотреть на общую картину, то ясно, что открывать шампанское пока рано.

- Во-первых, это не слишком много. Индекс Case-Shiller U.S. National Home Price с поправкой на инфляцию говорит о том, что цены на жилье в первом квартале 2013 года всего на 17 % выше, чем они были в первом квартале 1996 года - задолго до того, как выросли цены, а на рынках появился пузырь из некачественных ипотечных долгов. И почти такими же цены были в первом квартале 2000 года.

- Для сравнения, они по-прежнему на 35 % ниже пика, достигнутого летом 2006 года. Никто, конечно, не может сказать, какими должны быть цены на жилье, но если взять уровень 1996 года за основу, то вряд ли увеличение на 17% можно считать пузырем, особенно если ипотечные процентные ставки сегодня находятся на самом низком уровне за 50 лет.

- Цены на жилье на некоторых рынках увеличились в последние месяцы на 40 % годовых. Это отскок цен, он происходит в наиболее пострадавших от кризиса регионах: в Лас-Вегасе, городах в центральной Калифорнии, которая была эпицентром жилищного пузыря.

- При этом основными покупателями становятся не граждане, а инвесторы. Большинство домов приобретают за наличные, а не на ипотечные кредиты, что является хорошим знаком.

- С другой стороны перекупка недвижимости через несколько рук и, соответственно, с повышением ставки создает похожие черты того безумия, которое было в середине прошлого десятилетия, и это дает серьезные основания для беспокойства по поводу движения цен на этих рынках.

Проиграют недальновидные инвесторы и спекулянты

- Цены на жилье в нижней трети рынка Финикса (Аризона) просто вернулись к уровню 2003 года в номинальном выражении, но они по-прежнему на 20% ниже с учетом инфляции. В Лас-Вегасе номинальная цен вернулась к уровню 2000 года.

- Но даже если текущий уровень цен еще как-то укладываются в законы рынка, то роста на 40 % в год уже не будет.

- Тем не менее риска для национальной экономики в этом нет. Жилищное строительство восстанавливается, но все еще значительно ниже нормального уровня. Если цены снова рухнут, то на национальных данных это не отразится. Нет никаких оснований полагать, что рынок недвижимости сейчас зависит от ипотечных бумаг с высокими рисками.

- Если эти пузыри лопнут, то непосредственно проигравшими окажутся люди, которые спекулировали на этих рынках - многие хедж-фонды и фонды прямых инвестиций, которые скупают кварталы пустующих домов в надежде, что сдадут их в аренду, а потом перепродадут.

- Неудачная часть этой истории коснется и обычных домовладельцев, которые купили недвижимость во время пузыря, ошибочно полагая, что жилье является безопасной инвестицией. В итоге десятки миллионов людей оказались в домах, которые стоят меньше, чем они заплатили.

- Сейчас можно увидеть сотни тысяч домовладельцев, которые снова могут оказаться в этой ситуации, если появится новый пузырь. И это было бы трагедией, но домовладельцы - это не инвесторы с Уолл-стрит, отговорить каждого от покупки не получится. Пока это самая большая прямая угроза для экономики от "жилищного пузыря".

Новый рынок жилья

Существует еще один пункт, о котором стоит помнить, пишет Бейкер, - чрезвычайно низкие процентные ставки в последние годы, несомненно, обеспечат некоторое повышение цен на жилье.

- Исторически цены на жилье в Соединенных Штатах были не очень чувствительны к процентным ставкам, но это может измениться в будущем. Если процентные ставки вырастут в ближайшие несколько лет, то и цены на жилье упадут.

- Вероятно, это будет менее важной проблемой в Соединенных Штатах, чем в таких странах, как Канада, Австралия и Великобритания, которые имеют цены на жилье более чем на 50 % выше, чем в США. Экстраординарные уровни цен в этих странах в значительной степени объясняются низкими процентными ставками.

- Повышение процентных ставок может отправить цены на жилье во всех трех странах резко вниз, что ослабит их восстановление, если вообще не забросит их обратно в рецессию.

- Может оказаться так, что мы живем в эпоху, когда цены на жилье плавают в зависимости от изменения процентных ставок, примерно также ведут себя облигации.

- В принципе в этом нет ничего плохого. Но маловероятно, что домовладельцы будут рады тому, что их дома подешевеют, когда процентные ставки вырастут. Этот образовательный процесс может оказаться болезненным для десятков миллионов домовладельцев.

Мнение посетителей сайта, оставляющих свои комментарии на новости и статьи, может не совпадать с мнением редакции ИА «Финмаркет», и за содержание комментариев ИА «Финмаркет» ответственности не несет. При этом агентство оставляет за собой право модерировать и удалять любые комментарии посетителей сайта.