- На первый взгляд, 2012 год оказался довольно благоприятным для рынков и инвесторов, которые смогли хорошо заработать. Но власти при этом не проводят реформ, например, рынка труда.

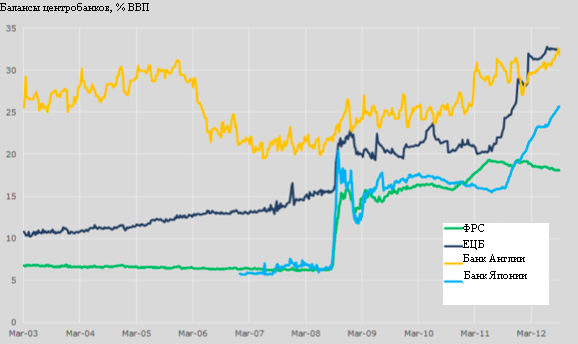

- Единственным инструментом борьбы с кризисом и рецессией остается печатный станок.

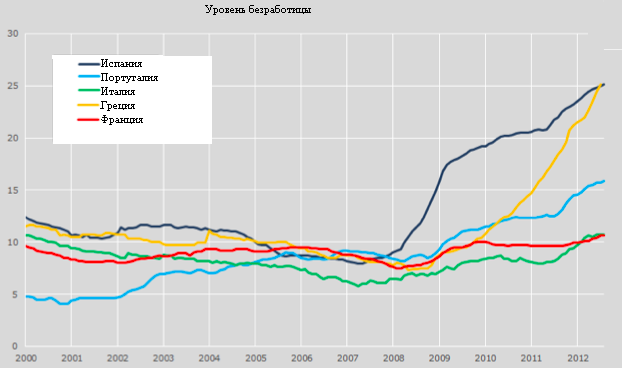

- Итогом этой политики становится рост социальной напряженности, причем не только в проблемных Испании, Португалии или Ирландии, но и например в Германии. 10% самых богатых немцев принадлежит 53% всех богатств страны, еще в 1998 году ситуация была иной. Это не удивительно. Сейчас соотношение зарплат к ВВП достигло минимального значения с 1940 года.

- У руля в ФРС и ЕЦБ оказались сторонники мягкой денежной политики.

- Лучше всего действия центральных банков характеризуют слова Альберта Эйнштейна: "Безумие? Безумие - это делать одно и то же, и каждый раз ожидать иного результата". С момента начала кризиса прошло уже 5 лет, а центробанки, как и в 2009 году, пытаются залить его ликвидностью.

- Сегодня они раздули свои балансы, их качество оставляет желать лучшего, но никакого результата пока не добились. Процентные ставки уже несколько лет почти нулевые - регуляторы исчерпали все возможности для стимулирования экономики.

- Но центральные банки хотя бы что-то делают, а вот политики просто претворяются, что решают проблемы. Этим они занимались весь 2012 год.

- Макроэкономическая политика властей ЕС явно неэффективна: безработица составляет 11,2%, а экономика ЕС в этом году сократится на 0,5%. Риск неожиданных и неконтролируемых событий снизился, но при этом выросли системные риски.

- Благодаря глупости регуляторов и трусости политиков, мир превратился в наркомана, сидящего на игле ликвидности, - у бесконечной программы количественного смягчения просто не будет конца.

Ситуация в мировой экономике настолько плоха, что хуже уже быть не может. В четвертом квартале этого года и первом квартале следующего экономическая активность в мире упадет до минимума. Очаги роста останутся, например, доходность капитала компаний, входящих в индекс S&P 500 с начала года составила 20%. Это очень неплохие результаты, возможно, микроэкономика и эффективные частные компании приведут к восстановлению роста уже в 2013 году. Главные вызовы - замедление в Китае и бюджетный обрыв Пока Европа ходит по кругу, в других странах мира появляются новые вызовы.

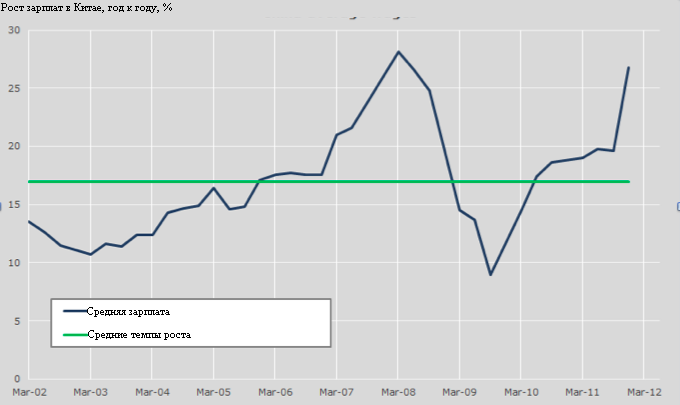

- Китай - главная угроза мировому росту. Китай должен пройти через сложный процесс трансформации экономики, например, создать общенациональную систему здравоохранения, повысить конкурентоспособность и начать бороться с коррупцией.

- Модель экономики, которая обеспечивала быстрый рост Китая в последние 30 лет, уже устарела. Например, из-за роста зарплат производить в Китае уже не так выгодно, рабочие места возвращаются в США.

- Пока власти страны не готовы к реформам, возможно, им проще будет примириться с более медленными темпами роста в ближайшие несколько лет. Это замедлит мировой рост, но зато снизятся торговые дисбалансы.

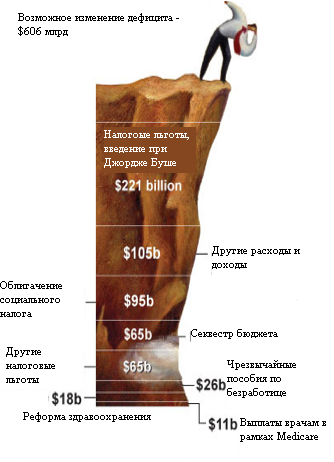

- США готовят неприятный сюрприз для инвесторов. Четвертый квартал - это лучшее время для покупок. Особенно во время выборов в США, ведь ничего плохого случится не может. Но на этот раз инвесторы могут столкнуться с неприятным сюрпризом - вслед за выборами наступит бюджетный обрыв.

- Если проблема не будет решена, то ВВП США замедлится на 3,5%. Когда ВВП замедляется на 1%, это приводит к сокращению прибылей корпораций на $5-7 млрд, а индекс S&P 500 лишается 75-105 пунктов.

- Конечно, пока не ясно, произойдет ли бюджетный обрыв на самом деле или нет. Но компании уже к нему готовятся, сокращая инвестиции и отказываясь от найма новых сотрудников.

- Наиболее вероятен другой сценарий: политики договорятся о продлении налоговых льгот. В этом случае ВВП будет нанесен сравнительно небольшой урон - 0,5-1%.

- Хотя определенную поддержку экономике США оказывает сланцевая революция: рост добычи нефти и газа из-за развития новых технологий позволяет создавать новые рабочие места.

- Япония, после того, как на рынках страны лопнул пузырь, позволила банкам существовать за счет государства. Они превратились в зомби, которых поддерживает дешевая ликвидность Центрального банка. По этому пути идет и Европа.

- Ослабление монетарной политики в совокупности с государственными инвестициями и проектами привели к тому, что деньги были выкачены из частного сектора.

- Японские покупатели и бизнес уже давно себя готовят к апокалипсису, предпочитая тратить, а не сберегать. Они понимают, что за расходы правительства рано или поздно придется платить.

- Европа оказалась в том же замкнутом круге: правительства выпускают облигации, их покупают банки, а потом отдают их в залог ЦБ. В итоге, на рынки постоянно поступает дешевая ликвидность. Правительства не идут на реформы.

- Экономики развитых странах будет и дальше замедлятся. Это ограничит темпы роста прибылей крупных компаний.

- В 2013 году на рынках может случиться обвал, ведь прибыли компаний будут постоянно оказываться ниже ожиданий.

- В этих условиях мелкие и средние компании будет себя чувствовать намного лучше. Им легче развивать бизнес даже во время глубокого спада в экономике.

- Вкладывать деньги лучше всего в небольшие компании, которые показывают быстрый рост доходов.

- Нефть вряд ли покинет диапазон $105-110 за барр. Снижение спроса и фундаментальные факторы приведут к постепенному снижению цен на нефть. Их росту не будет способствовать даже программа количественного смягчения от ФРС США.

- Цены на нефть могут стремительно вырасти только в случае начала масштабного конфликта на Ближнем Востоке.

- Средняя цена на нефть марки Brent в ближайшие три квартала составит $112 за барр. Показатель за весь год будет ближе к отметке $110 за барр.

- Цены на золото будут расти. Это связано с инвестиционным спросом, ведь реальная доходность по облигациям, которые также считаются безопасными активами, давно ниже инфляции. В 2013 унция может стоять $2 075. Двигать цены вверх будет и спрос со стороны центральных банков.

- Цены на продукты показали значительный рост. В ближайшие несколько месяцев они продолжат укрепляться. Но в более долгосрочной перспективе все будет зависеть от погоды и климатических стрессов.

- Рынки, накаченные ликвидностью, окончательно потеряли склонность к риску. В итоге, курсы 10 основных валют снизились до уровня 2007 года.

- Особенно пострадали "медведи" на рынке евро, надеявшиеся заработать на падении европейской валюты.

- Однако риски могут вернуться на валютные рынки уже в ближайшем квартале, ведь проблемы США и Европы пока не исчезли. Да и эффект от количественного смягчения на этот раз довольно ограничен и проявился заранее. Даже если коррекция на валютном рынке не произойдет в четвертом квартале, то она просто передвинется на первый квартал 2013 года.

- В этом случае главным победителем станет доллар США, в который инвесторы будут уходить и в случае бюджетного обрыва, и в случае ухудшения ситуации в Европе.